Messari:深入解读Uniswap一季度市场表现与进展

原标题:State of Uniswap Q1 2022

重点内容:

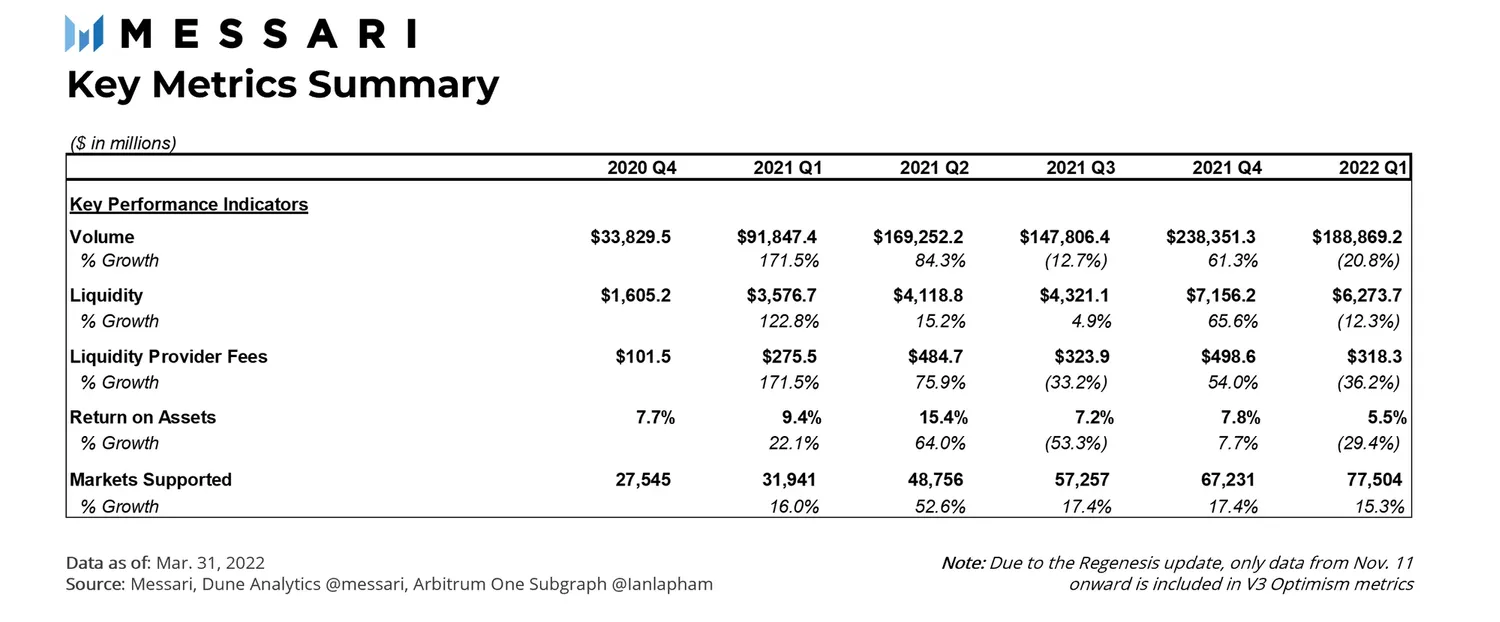

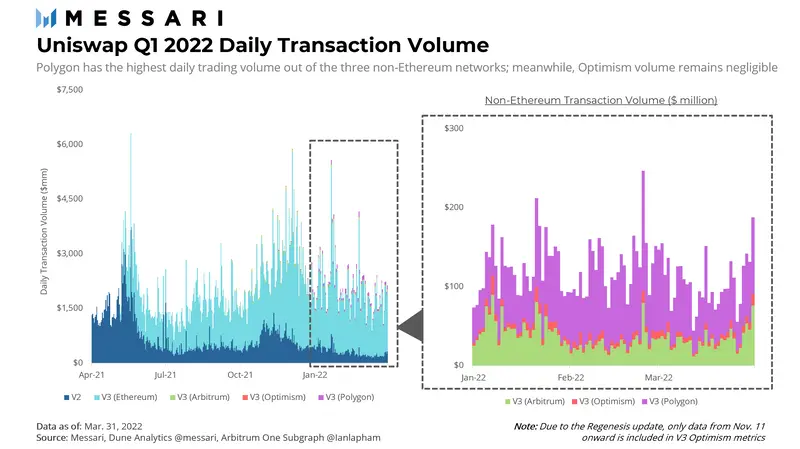

由于从 2021 年第四季度开始市场对加密货币和 NFT 的兴趣减弱,总交易量以及相应的流动性提供者费用在 2022 年第一季度有所下降。

Polygon 作为 Uniswap V3 最晚支持的区块链,其上的交易量已成为 Uniswap V3 除以太坊之外交易量最大的市场;下一季度的额外流动性挖矿激励措施应继续有助于推动持续增长。

社区正在探索进一步扩展到 Celo 和 Gnosis 。

Uniswap Grants 计划在第 6 轮中发出了其历史上最大的赠款浪潮,其中包括从 2021 年底开始的 Grants 提案。

宏观层面

总体而言,2022 年第一季度 Uniswap 交易量比上一季度下降 53.5%。这与全球加密市场在 2021 年第四季度达到 3 万亿美元的峰值市值,此后又回落至 2 万亿美元相呼应。当代币价格上涨时,交易量通常会随着散户交易者兴趣的增加而增加;当代币价格下跌时,散户投资者就失去兴趣。与 2021 年第四季度的 NFT 复苏和比特币以及以太坊价格的历史新高不同,2022 年第一季度的交易活动更加平静。

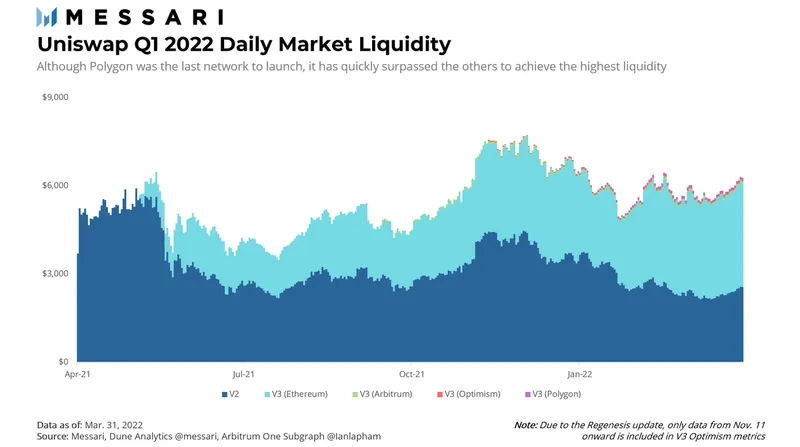

整体市场流动性在 2022 年第一季度有所下降,但下降程度低于交易量。Uniswap V2 是唯一一个在本季度出现流动性下降的网络,下降了 25.7%,而所有其他网络都出现了小规模的名义增长。由于 V2 包含更多的长尾代币对,V2 流动性的下降确实与散户交易量的下降相吻合。与此同时,市场流动性在 Uniswap 所谓的扩容解决方案中增长明显,尤其是 Polygon。与刚刚推出时的第四季度末相比,Polygon 上的流动性上涨了近 81.7%,Arbitrum 和 Optimism 的流动性也分别增长了 72.9% 和 34.7%。

鉴于第一季度缺乏对用户的流动性挖矿激励,Polygon 的流动性增长尤其令人印象深刻。就背景而言,当最初的治理提案提出时,Polygon 团队预留了高达 1500 万美元用于流动性挖矿,另外还有 500 万美元准备用于支持生态系统。截至 4 月的第一周,这些激励措施现已实施。只有时间才能证明它会给 Polygon 现有的成功带来多大的推动作用。

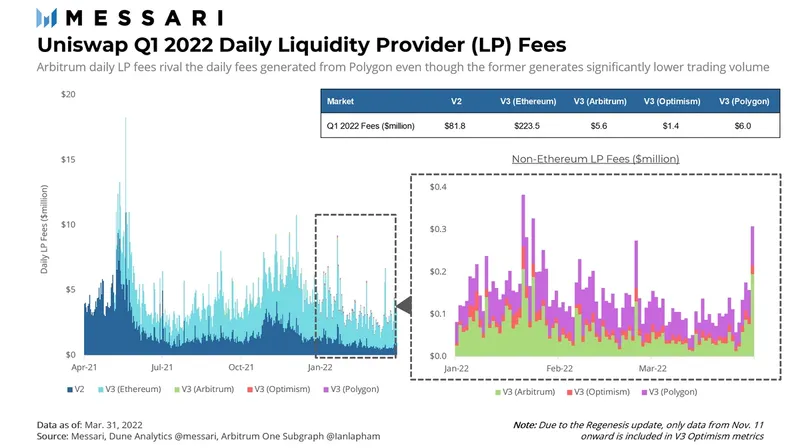

在 2021 年第四季度上涨 54.0% 之后,2022 年第一季度每日 LP 费用下降了 36.2%,导致最终季度末数字与 2021 年第三季度末相似。2021 年第四季度的数字异常与 NFT 在主流领域的风靡与比特币和以太币新高有关。在非以太坊链中,Arbitrum 与 Polygon 带来了巨大的收益,而 Optimism 则落后了。该数据表明,Polygon 上有更多的蓝筹代币对交易(因此费用较低),而 Arbitrum 上流行的交易对费用较高。

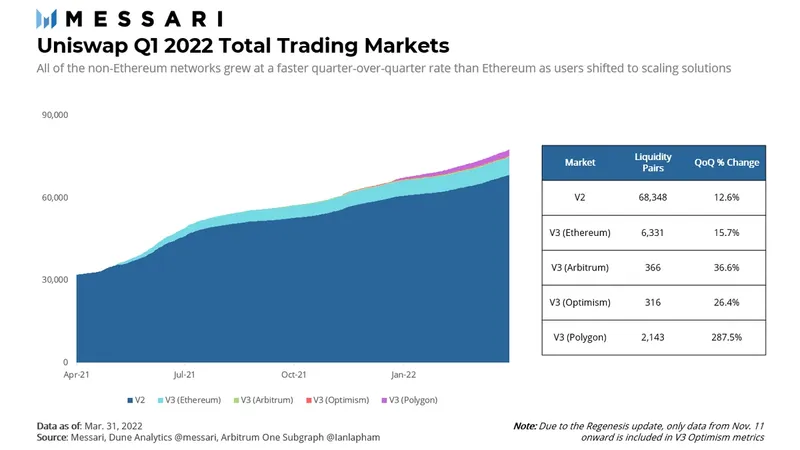

从以太坊上的 Uniswap V2 到 Uniswap 的每个非以太坊网络的所有交易对而言,总交易市场数量也较上一季度继续攀升。Uniswap V2 继续占整个市场的绝大部分。以太坊和 Polygon 上的 Uniswap V3 占活跃市场的 11%,而 Optimism 和 Arbitrum 仍然可以忽略不计。与市场流动性一样,Polygon 在第一季度增长最快,比上一季度增长了近 300%。鉴于所有数据,很明显 Uniswap 在 Polygon 上找到了「新家」。

微观层面

2022 年一季度最活跃的四个市场为 USDC/WETH、USDT/WETH、SAITAMA/WETH 以及 FXS/FRAX。其中编者认为比较重要的数据就是提供流动性的收益和无常损失之间的关系。

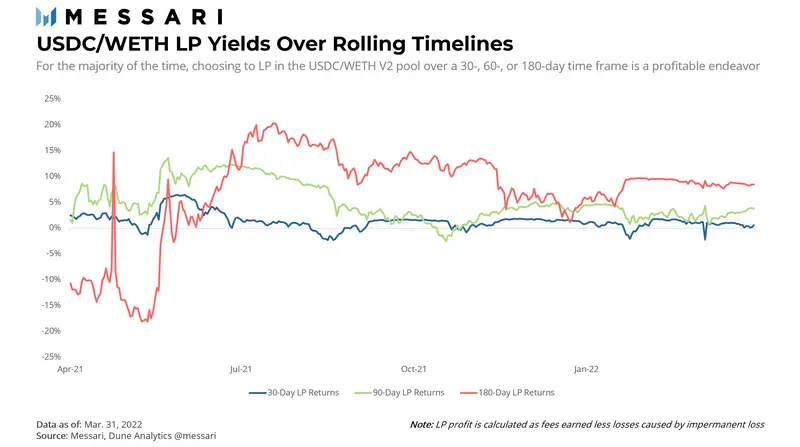

Messari 衡量 LP 收益的方式时区分了三种情况,即假设用户分别提供 30 天、90 天和 180 天的流动性,在撤回流动性当天的收益减去相比提供流动性之前代币价值的无常损失即 LP 的收益率。

以 USDC/WETH 市场为例,在过去的 365 天内,提供 180 天流动性的用户在其中 52 天撤回流动性时收益率为负,而对提供 30 天流动性的用户而言这一数字为 45,提供 90 天流动性则仅为 12。在 2022 年第一季度,仅有提供 30 天流动性的用户在 1 月 22 日至 27 日以及 3 月 5 日撤回流动性时会出现损失,其他情况下的 LP 头寸都将盈利。

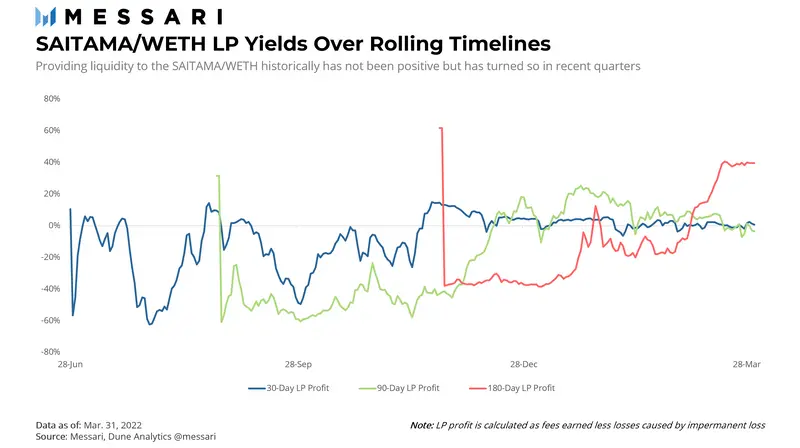

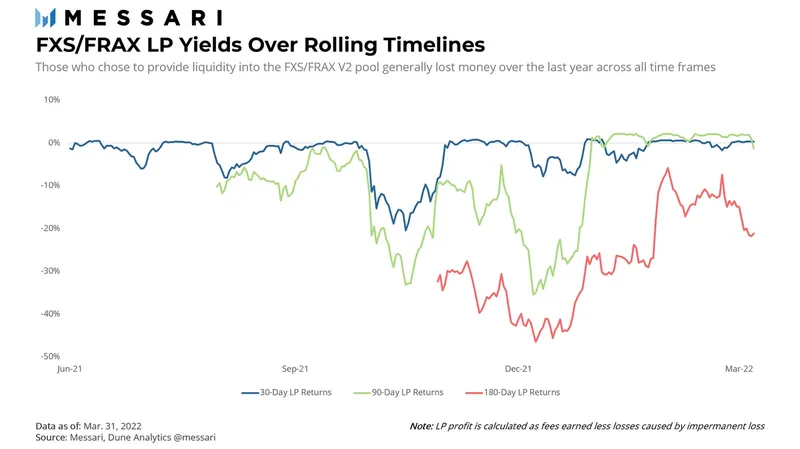

而对于 SAITAMA/WETH 以及 FXS/FRAX 这两个交易对则不容乐观。数据显示,这两个交易对虽然交易量位居前列,但其流动性提供者在大部分时间中都处于亏损状态,FXS/FRAX 甚至在一季度刚刚实现了部分 LP 头寸的盈亏平衡,而长期的流动性提供者则一直处于亏损状态。

至于 Uniswap V3,最活跃的交易对为 USDC/WETH、USDC/USDT 和 WBTC/WETH,三者贡献了 V3 市场交易量的 61%,分别体现了作为智能合约网络基石的以太坊、稳定币市场以及两个市值最高的加密货币之间的关系三个市场的动向。

对于 USDC/WETH 交易对,Uniswap V3 的收益率为 12%,是 V2 中相同的交易对收益的 3 倍。对于 USDC/USDT 交易对,在实施了 0.01% 交易费用之后,该交易对交易量出现了相当大的增长。2022 年一季度 USDC/USDT 交易对交易量环比增长 60%,且相较 2021 年三季度增长了 114.1%,9 个月内增长了两倍有余,总交易量中有 87.3% 的交易量来自 0.01% 费用的流动性池。与其同时,流动性却只增长了 11.2%。

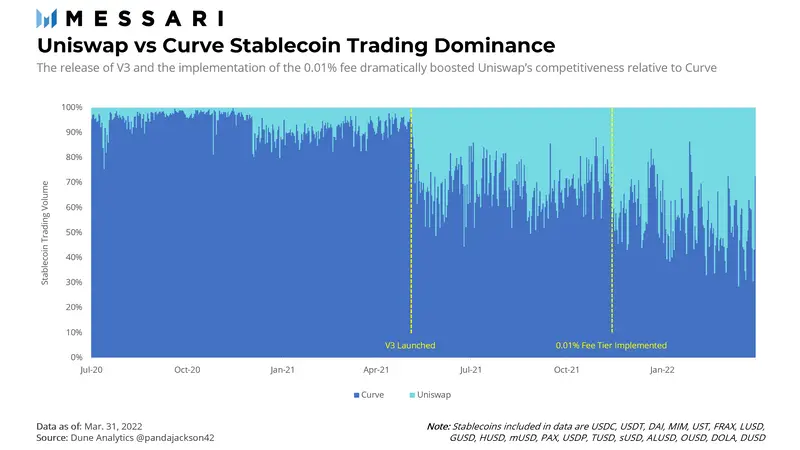

在交易费用下降至 0.01% 之前,Uniswap V2 及 V3 上 USDC/USDT 交易量占 Uniswap 和 Curve 该交易对交易量之和的 30% 至 33%。在交易费用下降至 0.01% 之后,该比例的中位数达到了 48.3%,已几乎与 Curve 持平。Messari 表示,考虑到资本效率,现在 Uniswap 似乎比 Curve 更具竞争力。

对于 WBTC/WETH 交易对,0.05% 交易费用的流动性池中交易量下降了 28.9%,但流动性增长了 57.3%,0.3% 交易费用的流动性池交易量几乎持平,但流动性仅增长了 13.7%。这表明由于市场的降温,投资者可能会选择比特币、以太坊这类能产生持续收益的 LP 头寸,并在出现更好的机会时重新评估市场状况。

Uniswap Grant 计划

Uniswap 在 2022 年第一季度发布了第六和第七轮 Grant 计划,其中第六轮 Grant 提供的资金达到了 240 万美元,相较于之前 94.6 万美元的最高额再度增长了 2.5 倍以上。其中值得关注的项目包括链下治理项目 Other Internet(100 万美元)、Uniswap 社区分析计划 Unigrants(25 万美元)、电竞战队 Team Secret(吸引游戏受众,11.25 万美元)、巴塞尔艺术展(设立加密货币展位,6.85 万美元)。

治理更新

2022 年第一季度的治理提案中,向 Voltz 提供使用 Uniswap V3 额外的补助金以及在 Celo 和 Gnosis 上部署 Uniswap 的提案均获得通过,但在 Harmony 上部署 Uniswap V3 以及将协议收入分配给 UNI 代币持有者的提案却被社区驳回。

总结

Uniswap 在 2022 年一季度主要关注点包括在 Polygon 上的增长、探索多链布局以及加密市场整体交易量的回落。问题在于,如果交易活动减少,那会不会对 Uniswap 不利?

答案是肯定的也是否定的,交易所希望看到健康的交易量,但现实情况是 Uniswap 能够很好地应对加密市场的任何调整。用户可以进入 LP 头寸并获得收益的事实表明他们将继续参与该协议,而跟踪协议如何响应不断变化的宏观投资环境将是今年剩余时间的首要任务。

原作者:Jerry Sun,Messari 研究员

编译:iambabywhale.eth

相关推荐