锂矿股霸屏 一季报先头部队最高预增12倍

2022年一季度已至尾声,本季度最受市场关注的变化就是“稳增长”主线的进一步明确,此外俄乌之间地缘冲突的爆发和防疫形势的再度严峻,也是2022年市场相对于去年同期迎来的不同挑战,指数持续波动。

对于内外部的新扰动,3月的市场已经在贵金属、能源、资源、防疫相关板块上作出反应,但表现均不及机构前期预计,观望情绪仍然浓厚,如何把握超跌成长成为新的关注点。

目前,对2021年业绩已做出过预告的上市公司,有部分在正式披露年报时也发布了一季报预告,市场中也同时演绎着年报以及一季报行情,新的”财富密码“也隐藏其中。

一季报窗口期内,市场有何规律?

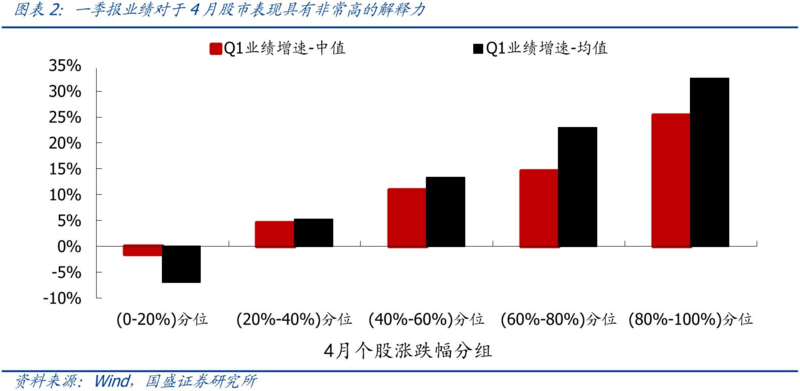

国盛证券表示,基于过往的历史规律性经验,4月股市的一个重要特征,就是股价的相对涨跌与一季报业绩具有较高的相关性,一季报业绩对于4月的股市有相当的解释力。虽则4月也是上一年度年报的重要披露期,但从历史统计结果看,决定业绩窗口期内股价表现的更多是一季报,而非前一年的年报。

2022年一季报,有何特征?

目前,A股合计已有近百家上市公司披露了一季报预告,同比增速位于前排的几乎均是新能源车产业链上游的供应商,如雅化集团、盛新锂能、天际股份、多氟多等等,相较于去年同期,新能源车上游的基本面变化是锂矿价格的水涨船高,至今价格仍然居高不下,手握矿源或签订了保供长单的能源金属企业充分受益于此。另外,新冠防治相关概念股也有数只一季度业绩高增。

值得注意的是,在新能车上游板块,雅化集团、盛新锂能、永太科技等2022年一季度预告净利润均超过2021年全年净利,而近日市场表现并未对业绩作直接反映。有市场声音表示表示,锂价上涨正在传导至终端整车环节,市场担忧涨价对于潜在需求会有所压制。长城证券分析师的看法是,对于终端需求而言,产品的涨价会影响到需求的释放,而消费端阶段性的低迷时刻恰是行业的估值底部。

虽然此前工信部召开座谈会引导价格回归理性,但是国内锂矿和碳酸锂供应70%来自于西澳和南美,市场机制决定锂价由供需主导,难以行政干预。

机构表示,加速国内资源开发是重中之重。结合甲基卡推进进度超预期,盛新锂能比亚迪强强联手,仍然看好拥有国内优质资源的矿企和自供比例高的龙头企业有望在2022-2023年享受高盈利溢价。

新能车产业链上游”朋友圈“是否能维持业绩,关键词仍在于”资源自供“。

对于新冠防治主题,客观上,目前新冠疫情国内防控形势严峻,推进突变株新冠疫苗和新冠特效药研发上市已被国家列为重点任务,因而疫情防治相关板块成为3月医药最热门投资领域之一。新冠检测概念股奥泰生物2022年一季度预盈超11亿,同比增长638%。

业绩预告发布后,奥泰生物喜提20%涨停,同样题材的知名“妖股”九安医疗15个交易日以来也已大涨50%。

医药股前期波动剧烈,向下调整幅度较大,而目前,机构表示,医药板块已逐步回暖,当前进入非常舒适配置区间,叠加年报一季报陆续披露,看好板块反弹持续。

还有哪些个股一季报有望高增长?

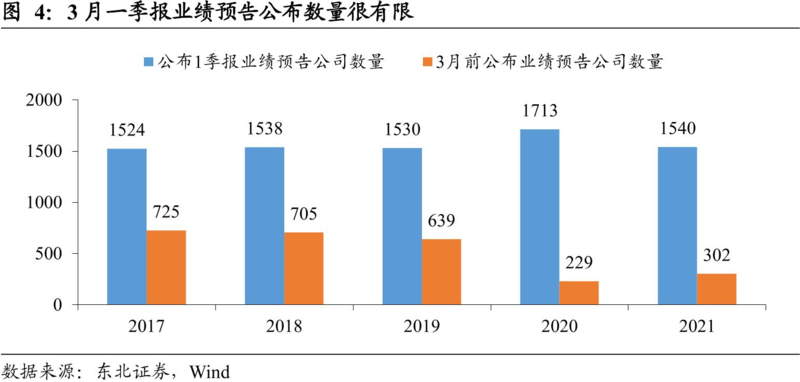

目前还未到一季报披露的高峰期,从过往数据来看,3月份一季报业绩预告公布数量往往也有限,但是今年,从某些公布了单月经营数据的上市公司信息中,我们可以从行业对一季报高增长标的作出预期。

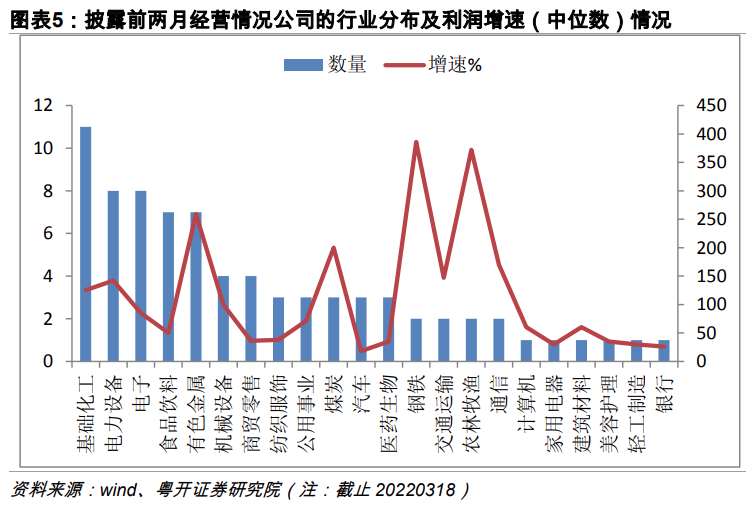

3月,有百余家上市公司首次披露了2022年1-2月主要经营情况,其中不乏具体披露了今年前两月利润增速的企业,均为正增长。机构统计,在披露前两月利润增速的78家企业中,以基础化工、电力设备、电子、食品饮料、 有色金属行业公司数量较多。其中,披露公司数量最多且利润增速较高的行业则分别是基础化工、电力设备、有色金属,同时国防军工板块也展现出一定增长潜力。

虽然3月的披露样本有限,且多是出于稳定投资者预期、达到平抑市场波动的目的,但以目前的一季报预告披露情况来看,这些月报中业绩高增的行业仍延续了良好表现。

国盛证券结合2021年预披露业绩情况以及2022年一致盈利预测,一季报预计业绩排名靠前的行业集中于上游资源和高景气赛道板块。

配置方面,兼具业绩超预期和超跌的景气赛道及周期品也具备较高的弹性,但仍需注意,到目前为止,宏观环境依旧处于“经济弱、货币宽、信用起”的组合,历史经验显示低估值仍是当前的最小阻力方向。

而从前述月报高增企业所属板块估值情况来看,预喜企业较多的行业中绝对估值(市盈率TTM)较低的是基础化工、机械设备和电子,相对估值(市盈率处于近三年估值分位点)较低的是电子和机械设备。

(来源:财联社)

相关推荐