《How to DeFi:Advanced》:一文读懂去中心化收益聚合器

注:本文出自《How to DeFi:Advanced》第Ⅲ部分第12章。作者包括Lucius Fang, Benjamin Hor, Erina Azmi以及 Khor Win Win。

《How to DeFi:Advanced》是CoinGecko出版的DeFi经典读物《How to DeFi》的进阶版。此书可通过官网或亚马逊购买,也可通过累积CoinGecko 积分换购,要求积分为800个。

为了能更好的传播DeFi相关知识,巴比特将持续对全书进行翻译。以下是《第12章:去中心化的收益聚合器》的全部编译内容:

加密货币催生了收益耕作(yield farming)的活动,用户只需在DeFi协议中分配资本,就能获得收益。许多加密货币的原住民从此成为收益农场主,寻找能够提供最具吸引力的收益农场。

由于每天都有大量的新收益农场发布,没有人能够抓住每一个机会。在天价回报下,错过新收益农场的机会成本越来越高。

收益聚合器的诞生是为了满足用户投资策略自动化的需要,让他们省去监测市场寻找最佳收益农场的麻烦。下面我们将研究几个去中心化的收益聚集器协议。

收益聚合器协议

Yearn Finance

Yearn Finance最初是Andre Cronje发起的一个创意项目,目的是实现借贷平台之间资金的自动切换,以寻求不同DeFi借贷平台提供的最佳收益。这对于用户而言,很有必要,因为大多数DeFi借贷平台提供的是浮动利率而不是固定利率。随着dYdX、Aave和Compound之间利率的不断变化,资金会在不同的平台间转换。

该服务包括主要的美元稳定币,如DAI、USDT、USDC和TUSD。例如,如果用户将DAI存入Yearn Finance,用户将收到一个yDAI代币作为回报,这是一个有收益的DAI代币。

随后,Yearn Finance与Curve Finance合作,发布了一个名为yUSD的有收益的美元代币池。Curve Finance是一个去中心化的交易所,专注于价值大致相似的资产之间的交易,如美元稳定币。yUSD是一个流动性池,包括四个y代币:yDAI,yUSDT,yUSDC和yTUSD。

持有yUSD的用户可以有五个方面的收益来源:

DAI的贷款收益率

USDT的贷款收益率

USDC的贷款收益率

TUSD的贷款收益率

通过向Curve Finance提供流动性赚取的交易手续费

因此,与纯粹持有稳定币相比,持有yUSD是更好的一种方式。

Vaults

Yearn Finance在其代币发行后首次推出了金库(Vault)功能,引爆了自动化收益耕作的狂潮,被认为是收益耕作聚合器类别的发起者。金库将帮助用户赚取流动性挖矿奖励,并出售协议的原生代币以换取相关资产。

保险库通过将gas成本社会化,自动领取收益、资产再平衡以及在机会出现时自动转移资产,使用户受益。用户也不需要拥有相关基础协议的熟练的知识。因此,金库代表了用户的一种被动投资策略。它类似于一个加密货币对冲基金,目标是增加用户存入的资产数量。

除了简单的收益耕作,Yearn Finance还整合了各种新颖的策略来帮助提高金库的收益。例如,它可以使用任何资产作为抵押品来借入稳定币,并将稳定币回收到稳定币金库中。随后任何收益都可以被用来买回金库资产。

Yearn v2于2021年1月18日推出,该v2版本可以在每个金库中采用多种策略(最多可同时使用20种策略),而不像第一版金库,每个金库只能采用一种策略。

策略

作为一个收益聚集器,Yearn Finance最大限度地利用了以太坊的可组合性特征。下面,将研究Curve Finance的流动性挖矿计划如何在Yearn Finance的金库战略中发挥作用。

Curve Finance是一个去中心化的交易所,专注于稳定币对交易。它利用一个相当复杂的治理系统。用户可以通过锁定CRV代币来获得veCRV,从而拥有协议的治理投票权。

1个锁定4年的CRV = 1 veCRV

1个锁定3年的CRV = 0.75 veCRV

1个锁定2年的CRV = 0.50 veCRV

1个锁定1年的CRV = 0.25 veCRV

veCRV可用于投票启动新的交易对,并决定给予每个交易对多少CRV的挖矿奖励。更重要的是,veCRV被用来决定流动性提供者可获得的挖矿奖励的提升系数。

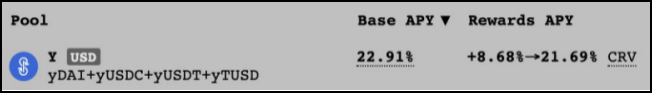

根据上图所示,yUSD是一个有收益的稳定币池。用户可以将yUSD存入Yearn Finance以获得yCRV,CRV的奖励将被金库收获并出售以获得更多的yUSD。

基础年收益率(Base APY)指的是作为Curve池的流动性提供者所赚取的交易费用。奖励APY指的是以CRV代币形式的流动性挖矿计划奖励。随着veCRV的使用,8.68%的基础奖励可以扩大到21.69%,即从基础上增加2.5倍。总的来说,预期回报率大约为31.59%至44.60%。

通过将美元稳定币存入Yearn Finance,你将受益于最高2.5倍的收益耕种提升速度,而不是必须通过自己锁定CRV来参与Curve挖矿。

Yearn的合作伙伴关系

从2020年11月24日到2020年12月3日,Yearn Finance宣布了一系列的合作(被称为并购),基本上形成一个围绕YFI的联盟。

SushiSwap作为其自动做市商(AMM)部门加入

Cover作为其保险部门加入

CREAM作为其借贷部门加入

Akropolis作为其机构服务提供商加入,并提供保险库和即将推出的借贷产品

Pickle作为其收益策略部加入

此外,Yearn Finance已经在2021年3月5日结束与Cover Protocol的合作。

Yearn Finance v2还通过向社区策略师分享一定比例的利润来激励社区的贡献。Yearn Finance还与其他愿意形成协同关系的协议建立了一个联盟计划,据该协议可获得高达50%的收益。换言之,Yearn Finance已经成为一个大型的生态系统,提供一系列的收益耕作产品和服务。

Alpha Finance

阿尔法金融公司通过他们的第一个产品Alpha Homora引入了杠杆式产量耕作,允许用户使用借贷资本来增加他们在产量耕作活动中的风险。从本质上讲,它既是一个借贷协议,也是一个收益汇总协议。

Alpha Finance通过他们的第一个产品Alpha Homora引入了杠杆式收益耕作的概念。它允许用户借入资产来增加他们在流动性挖矿活动中的头寸。从本质上讲,它既是一个借贷协议,也是一个收益聚合器协议。

在Alpha Homora v2中,用户可以借出(赚取借出的利息)和借入许多资产(增加收益耕种头寸的杠杆),包括ETH、DAI、USDT、USDC、YFI、SNX、sUSD、DPI、UNI、SUSHI、LINK和WBTC。

示例:

用第二章中提到的关于SUSHI/ETH的例子,不只是用1000美元的资产进行挖矿。通过使用Alpha Homora,可以选择借入价值1000美元的ETH来撬动2倍的资产。

通过借入1000美元,你现在可以通过提供价值1000美元的ETH和价值1000美元的SUSHI,总计2000美元来参与流动性挖矿。这个策略只有在交易费用和流动性挖矿奖励大于Alpha Homora的借贷成本时才会产生利润。

此外,需要注意的是,由于ETH和SUSHI都可以作为可借贷的资产,你可以通过借贷ETH和SUSHI的杠杆来获得收益以减少交易费用。

Alpha Homora的借贷成本是按可变利率计算的,受供求关系影响。如果由于借贷增加,借贷成本突然飙升,那么杠杆头寸可能会产生损失。另一个风险是,当借款资产的价格与收益耕作头寸相比有所增加。用上面的例子来说,如果ETH的价格迅速上升,而SUSHI的价格下降,那么杠杆头寸可能会遭遇清算。

除了赚取更高的回报,在收益农场上拥有杠杆头寸也将使用户面临更高的无常损失。赚取的利润受借入资产波动的影响很大。例如,借用ETH与美元稳定币将导致一个完全不同的回报情况。关于无常损失的更多细节,请参考本书第五章。

Alpha Homora V2还支持流动性提供者(LP)代币作为抵押品。例如,在Sushiswap上拥有ETH/SUSHI池的流动性提供头寸的用户,可以在Alpha Homora V2上存入ETH/SUSHI LP代币作为抵押品,并借入更多的ETH和SUSHI代币以撬动更高的杠杆。

Badger Finance

Badger DAO旨在创建一个将比特币引入以太坊的DeFi产品生态系统。它是第一个选择将比特币作为主要储备资产,而不是使用以太坊的DeFi项目。

Sett是一个专注于代币化BTC的收益聚合器。Sett可以分为三个主要类别。

代币化BTC金库

受到Yearn Finance的金库启发,初始产品包括赚取CRV收益的比特币金库,如SBTCCURVE、RENBTCCURVE和TBTC/SBTCCURVE metapool。

他们还与Harvest协议合作,利用存放在Harvest上RENBTCCURVE赚取CRV和FARM代币。

LP金库

为了吸引更多的用户,有一个WBTC/WETH的Sett,可以赚取SUSHI奖励。

除此以外,还创建了四个Sett用于引导BADGER和DIGG的流动性,分别是:

WBTC/BADGER UNI LP

WBTC/DIG UNI LP

WBTC/Badger sushi LP

WBTC/Digg sushi LP

协议金库

用户可以选择避免无常损失和代币化的BTC风险,只需将原生的BADGER和DIGG代币抵押入bBADGER和bDIGG金库,赚取协议费和收益耕作奖励。

小知识:选择Sett这个词是因为它指的是獾的家。

Harvest Finance

从作为Yearn Finance的分叉开始,Harvest Finance就采取了快速上线的策略。它发布新策略的速度比其他收益率聚合协议更快,甚至是那些被认为是高风险的协议。

截至2021年4月,它仅在以太坊就支持了63个不同的农场,类别涵盖稳定币、SushiSwap、ETH2.0、BTC、NFT、1inch、算法稳定币和mirror协议的mAssets。

它最近还扩展到币安智能链(BSC),在Ellipsis、Venus、Popsicle Finance、PancakeSwap、Goose Finance和bDollar上提供农场。

Harvest团队发布了一个计息的FARM(iFARM)代币,用户可以用FARM入股,赚取协议费。

收益聚合器的比较

在决定使用哪个收益聚合器时,需要考虑的一个重要因素是收取的费用。Yearn Finance遵循标准的对冲基金模式,它收取2%的管理费和20%的绩效费。Badger DAO和Harvest Finance分别只收取20%和30%的绩效费。Alpha Finance在以太坊和BSC上的Alpha Homora v1根据借入的杠杆金额收取10%的利息,Alpha Homora V2收取20%。

从收费结构来看,用户在Yearn Finance投资可能要支付最高的费用,无论部署的策略是否能获得收益,每年都要拿走投资金额的2%。

收取绩效费可以说是比较公平的,因为这只意味着用户的回报率较低。Yearn Finance可以收取溢价,因为它处于行业领先地位,它的很多金库都与其他协议整合,例如Alchemix、Powerpool和Inverse Finance。

Yearn Finance在锁定总价值(TVL)方面仍然保持领先,而Harvest Finance似乎是收益聚合器中最被低估的。同时,根据完全稀释估值与锁定总价值的比率(FDV/TVL),Alpha Finance的估值最高。

相关的风险

收益聚合器由于其从风险较高的协议中寻求高收益的性质,面临着被黑客攻击的高风险。在四个协议中,只有Badger DAO还没有被黑客攻击(截至2021年4月)。

与保险协议的整合仍然乏善可陈,这可能是进一步增长该行业锁定总价值(TVL)的最大瓶颈。随着更多保险协议的推出,我们可能会在未来看到被保险的收益聚合器产品的推出。

其他仍然值得一提的协议

Pancake Bunny是币安智能链(BSC)生态系统中最大的收益聚合器。它只提供基于PancakeSwap的农场。BSC上的低gas允许采取更频繁的复投策略,从而使收益复合化,并提供更高的APY。提供的农场始终有高于100%的收益率。

AutoFarm是一个跨链的收益聚合器,支持币安智能链(BSC)和火币生态链(HECO)。与Pancake Bunny相同,AutoFarm提供更高的复投频率,因此其农场的APY也很高。它是BSC链生态系统中的第二大收益聚合器。

总结

收益聚合器的作用与主动管理基金或对冲基金类似。他们的工作是寻找最佳投资机会,并从中赚取收益。

在DeFi中,流动性挖矿项目已经诞生了一种专门的赚取收益的方式。随着DeFi的可组合性以越来越有创意的方式被利用,我们预测收益聚合器采用的策略将变得更加复杂。

大多数收益耕作项目的有效期大约只有三到四个月,而且可以随时通过治理来改变。收益聚合器帮助用户找到高产量的农场,但新的农场通常有被黑客攻击的风险。要在寻找高收益和风险之间取得平衡是很有挑战性的。

还有人担心,收益率聚合器提供的高收益可能无法持续。截至2021年4月,高收益率部分受到投机性市场环境的支持。例如,较高的CRV代币价格转化为高收益率的奖励。没有人确切知道收益率在熊市中可能的表现,但它有很大可能压缩到零。这对收益聚合器来说将不是一个好现象。

相关推荐