万卉:来自西方的明牌长牛

原文是在杭州的印比特和金色财经联合主办的活动上的演讲,感谢金色财经整理的初稿。在初稿基础上我修改之后加上当时用的PPT整理如下,希望各位开心食用。

下面上正文,enjoy

今年疫情之后从旧金山回到了国内,是10年来第一次在国内认真生活了这么久,和国内很多行业朋友交流下来颇有感悟。中美市场环境、玩家属性、有投资人心态都有很大的差异,我想跟大家分享一下从13进入行业以来,在国外看到的一些事情。一个整体的感觉是,国内行业不管哪个圈子,币圈还是矿圈还是链圈,流动性都相对封闭。这里的流动性包括「信息的流动性」和「资产的流动性」。在经历了早期的野蛮繁荣发展后,2017年9/4作为一个个分水岭,行业的势力的全球格局已经发生了质变性的转移,但是很多国内的玩家并没有很好的意识到这个现实,依旧路径依赖。现在有一个非常火的词叫做“内卷”,在2017年之后,国内行业处处都开始出现“内卷”的特征

我这次演讲是“来自西方的明牌长牛”。为什么叫明牌?从合规角度来说,所有的财报信息是要公开透明的。另外一个明牌,所有机构囤币的钱包地址是可以查的。所以机构牛是一个明牌。为什么是长牛?很多国内的朋友的感觉是机构入场貌似是去年突然发生的趋势,其实早在2013年,也就是上上次牛市的周期的时候,现在大家熟知的机构已经登场。

开头的照片是2014年1月份的时候照片。在上上次牛市的顶点,一枚比特币到了一千多美金的时候,在纽约开了一个听证会,坐在中间的C位大哥可能大家不太认识,但是是美国风险投资界大名鼎鼎的Fred Wilson。大家最近看到新闻上说的Coinbase IPO 将会成为全世界第一个在纳斯达克IPO的合规上市,就是Fred Wilson在2013年领投的A轮。在美国有不少类似Fred Wilson这样具有远见的投资人,不仅仅是加密数字货币行业的领军人物,也是美国资本市场的重量级前辈。坐在他右手边这位是灰度的老板,当时灰度的老板都算不上C位。在美国的行业里,明牌支持加密数字货币且具有极高社会地位的投资界前辈不少,譬如在硅谷还有Marc Andreessen(A16Z的创始合伙人,世界知名风险投资家),Peter Thiel等等

Fred Wilson在听证会的时候说了一句很有名的话 “The lesson from the internet is, anything that China bans, invest in it” 翻译过来就是 “在美国投资互联网的经验告诉我,任何中国禁止的东西,都值得我们去投资” Fred当时说这句话的语境,是在谷歌、脸书 推特等等在相继被墙之后几年的投资逻辑。这个大国之间的在信息产品上的博弈从2010年左右开始是一个分水岭,继而成为了美国资本市场很底层的投资逻辑:任何大国博弈之间的牺牲品都是有一个非常大的基本面价值。就好像现在中美贸易战,美国要搞华为,正是因为华为有一个巨大的产业价值,对美国这边的产业玩家照成了巨大的竞争威胁。他在那次比特币听证会说了这样一句话,这是很有智慧的一个总结。

巨无霸老韭菜:灰度

国内从去年开始被国人所熟知的灰度其实2013已经成立,而且是在2013年牛市最疯狂的时候。Coinbase的A轮融资是2013年10月份拿到,当时在我和我周围很多的朋友也是2013年的时候被这个事情吸引。因为价格波动而入场,因为理解了价值而留下。

每一次周期的人性都非常类似,人性深处的FOMO和追涨杀跌无论资产无论年代都表现出非常类似的模式。每一次周期新入场的人都是因为怕错过这班车而上车。2013年11月的当月涨幅接近5倍,灰度也是那个时候入场的,其实是上上个牛市的一个机构大韭菜。2013年10月份灰度拿了第一笔投资,2014年1月份见顶的时候时候开了美国听证会,2014年2月份上上个牛市的终结者门头沟倒了。

这一次可能很多朋友都是从去年才隐约开始听到美国的合规机构灰度把比特币全部买光。当我们还在野蛮生长的时候,因为比特币本身的性质跟主流的政治理念是相违背的,在这样一个大的意识形态环境下,必须要野蛮生长。我记得2013-2014年的时候,中国矿工实力和行业话语权都非常强,包括之后的比特币分叉,中国交易所的实力也非常强。当我们野蛮生长和很自满的时候,其实国外合规的实力或者国外机构本身已经在做很多布局了,一条腿已经落地了

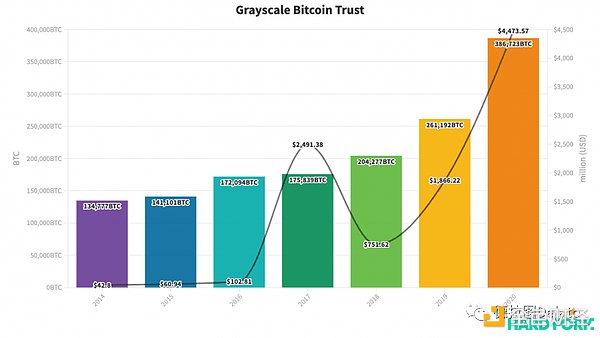

在上上次牛市的时候。我们可以看一下灰度比特币信托基金的持币数,在2018年之前是相对平稳的,很多都是Barry自己和他周围朋友的币。真正大的分水岭可能是到了2018年和2019年,特别去年开始,灰度开始有爆发性增长。大家要获得灰度的股份,可以用现金去购买,但是有非常高的溢价,另外也可以用比特币存币购买。灰度比特币信托基金保证一股可以对应一定数的真实的比特币,因为GBTC股票面值有非常高的溢价,所以导致了有非常多的机构通过存入比特币做套利的,很多国内媒体在说灰度每一天把所有矿工产出买掉了,不是特别准确,因为有超过70%的灰度持仓是通过投资人存币获得,所以不是拿着美元现钞去市场上买现货,对盘面的影响不会那么大。

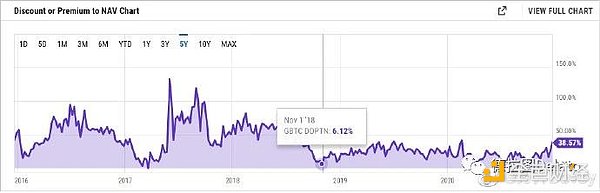

这里解释下灰度的GBTC为什么存在溢价

1. 和很多人的感性认识相反,二级市场GBTC的持仓人是以美国的散户和普通合格投资人为主要的购买力量。根据灰度的SEC13F文件披露,机构持有比例占总流通不超过20%。最大的两家占比11%,是纯.币圈机构 (BlockFi和3Arrow),两家手上都有大量的比特币本位头寸(自己的+客户的)

2. 机构更多是在GBTC的整个供需关系中充当卖方,就是存币 > 6个月后解锁 > 在二级市场卖出 > 循环往复套利搬砖。

3. 很多散户是通过401k账户入金买入GBTC,这里有个潜在的税收利差,由于401k不需要交收益税 (capital gain tax) 所以至少有20%的税收利差可图

所以对于在二级市场散户来说,大多数人可以接受20%以上的溢价,来打平税收上的减免。

这是一种主要的“溢价”原因,当然还有其他傻白甜机构由于mandate的要求(譬如不能持币存币等等)直接二级市场溢价买入贡献溢价等。总结下来就是 「资本收益税+ 合规成本」在补贴溢价,说白了都是铁拳收入。如果资本收益税收和合规的开销大于溢价,那理性的美国投资人就会溢价买入

所以我自己在计算溢价的时候,都会减去至少20%作为实际溢价。从图上也不难看出,2018年年末到整个2019年,如果计算实际溢价GBTC其实已经处于负溢价区间了。这个让我想到了另外个有有意思的猜测:2019年那个到12k的「牛市」其实本来不该存在,但是由于Plustoken的异军突起,一己之力带动了整个大盘。所以我们看到Plustoken主要团队被抓的第二天,比特币应声暴跌

灰度的存在对币价的意义,其实不在于「机构入场」,在于「无法赎回」+「6个月的锁定」,加剧了现货市场的进一步供给通缩。由于大部分套利机构会维持自己的比特币头寸,所以在套利结束后因为无法赎回,会需要在市场上重新回购。真正对币价长期持续的太高下限作用的,在于那些真正做「资产配置」的配置型机构,譬如Microstrategy,譬如养老金和保险金。

当然,不管哪种入场的方式或者姿势,我们都是欢迎的。毕竟200刀的比特币给很多人很多人的不要,那只能2w刀到以后20w刀卖给他们了。未来随着越来越多的纸比特合规产品的出现,灰度无法一家垄断纸比特市场后,这个溢价自然会下来。譬如美股上很多人把Sqaure, MicroStrategy的股票,作为比特币price exposure的标的

机构的分类

机构可以笼统的分为两类,自己屯币的和帮你买币的。Microstrategy和ARK属于前者,灰度、星展银行等属于后者。前者赚钱需要靠币价上涨,后者赚钱其实也靠币价上涨,因为他们的收入是资管规模的一个百分比。这也是为什么但凡机构入场,不管有没有建仓,其实都自动自觉加入了比特吹的阵营。对币价有长期证明影响的更多是前者,我自己把会自己买币的机构分了三类。

第一类是投机机构。比较偏短期,交易导向,流动性为王,华尔街的绝大多数的机构都是这种,像曾经持仓量很大的ark,他们都是原来华尔街比较专业的对冲基金,他们会给市场上带来很高的流动性。他们不管是在做期限套利也好或者在做比较专业的量化交易也好,是属于投机的机构,吃的是波动性本身。

第二类是投资机构。很多投资机构就是很多把币往灰度里面存的机构,存6个月是不能拿币,或者正在一个以季度为单位的周期内做趋势。从这个角度上来说,对中长期的币价有一个正面影响。但是他们是法币收益的。他们的目的还是要赚美元本身。

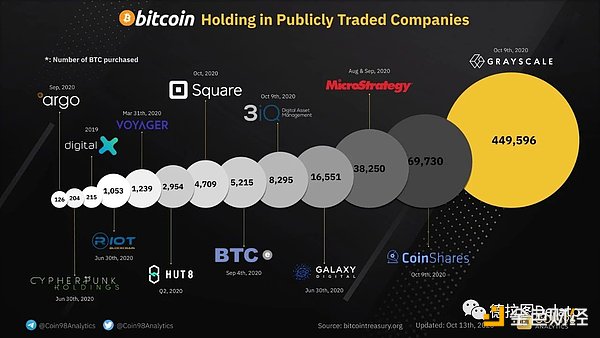

最后一类机构是配置机构。什么叫配置机构?大家最近应该听说了有一家公司microstrategy,本来是一个非常老旧的数据可视化软件公司,经营的业务在软件行业算是夕阳产业了,在开始屯币之后突然变得又潮又酷。国外基本上所有的上市公司,国内上市公司也一样,大的上市公司会有一个非常大的资金池,需要管理自己的战略储备金。譬如像苹果作为一个公司的现金储备富可敌国。这些上市公司在管理自己的资产的时候需要做各种资产的配置。国外有很多上市公司现在开始慢慢地把比特币作为一个资产配置(下图为公开市场上公司的持币表),他们可能很多原来买的是国债或者其他企业的股票或者买的是股指。现在慢慢有很多其他的上市公司,现在是中型体量的上市公司开始把比特币作为资产配置的标的。

未来我们会看到大学捐赠基金、养老金、保险金等类型的机构下场配置比特币。一旦这种配置机构大规模入场,对于比特币这一个减半周期有非常强的推动效果。我们看了很多价格的波动性和走势,我们发现这一次比特币的下限抬的越来越高。我个人觉得不会有类似原来每次在上涨牛市结构大周期里面的超过35%的大回撤。有了配置机构出来之后,这种水平的回撤概率会越来越小。其他币种对比特币的汇率越来越弱势。比特币的市值占比也是长期开始非常地稳步上升。当这些配置机构进来,因为他们的持币周期变得非常长之后,一个资产会发生属性上的结构性变化。

除了自己买币的机构,国外帮你买币的机构也很多,譬如美国有Square,Paypal,Robinhood,全是美元法币没有阻碍的入金。你可以想象在如果在国内,你可以通过支付宝直接买币,买了币之后还能让银行帮你托管。国外现在就是这样的情况。所以为什么机构入场的势能如此之大,希望大家在国内也可以通过这个类比可以感知一二。未来比特币作为一个配置资产会像一个黑洞一样吸取源源不断的法币流动性,因为法币可以无限增发的。长期来说法币将一文不值,毕竟法币是不能维持购买力本身的。当这些配置形式上机构进来要对冲法币风险的时候,他们就会托高这个资产的下限。

全面明牌

另外一个大的明牌就是因为比特币的链上钱包是透明的,在过去三个月里面完全不到一年的比特币地址,一共购买了50万枚比特币,价值接近150亿美金。这样的一个快速大量持仓地址的出现,是过去没有出现过的。这是从链上说明为什么这是一个来自西方的明牌的牛市。

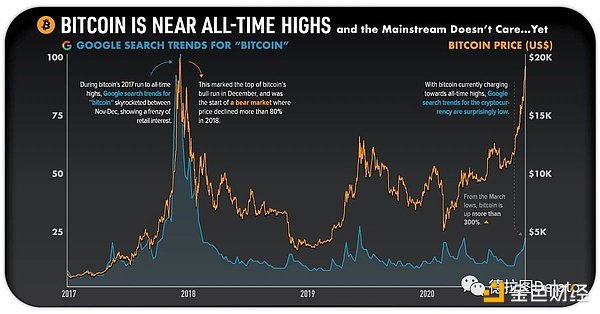

这一次牛市还有另外一个完全是明牌,大家可以去谷歌指数搜一下,今年到了快两万的时候,黄的线是比特币价格,蓝的是搜索量。大家可以看到它的搜索量还没有到2019年的高,跟2018年真正到两万美金的时候完全不是一个数量级的,所以说大家可能会感觉为什么这一次新高之后静悄悄的,因为真的没有散户什么事情了。散户觉得自己买不起,大部分散户已经卖掉了。

最后我想和大家分享一个很有意思的数据,国外有一个机构做了一个历史数据模拟。从2017年九四之后开始,不做任何事情,在中国人醒来的时候做空,美国人醒来的时候做多,用所有历史数据做一个收益的模拟,发现只要你按照这样的无脑的策略来做,过去三年的收益率高达百分之八百。所以大家可以看到币都被谁买走了,两边是什么样不同的市场情绪。

比特币价格

最后说一下对于比特币价格,孤立地看价格没有太大的意义,我个人的模型是三步走计划

1. $55555 ,超过1万亿美元的市值,现在的两倍多一点。翻过1T的市值是个心里压力线过去了因为容量足够大,后会有更多手上有大钱的人放下心里包袱入场

2. $200,000 20万美金, 黄金总市值的一半,4万亿美金左右,现在价格大约10倍

3. $500,000 50万美金,超越黄金市值

这个减半周期的第一步必然发生,激进乐观的话第二步也可以实现。

很多事情都是因为现在比特币太便宜了,为什么机构现在进来可以有这么大优势,就是因为比特币太便宜了,还要涨十倍才能成为黄金的体量,比特币现在的市值就是美股一个科技股的市值。所以我觉得随着越来越多机构进来,而且越来越多配置型机构进来之后,价格的上涨空间非常巨大。大家一定要拿好自己手中的币,千万不要卖给灰度。也不要想做什么波段,做波段本身也是不符合概率的,是一个胜率非常低的事情。大家可以看历史数据,比特币80%的上涨是在5%的交易日里完成的。随着各种机构化的产品推出,譬如标准普尔也要推出加密数字货币指数了,会有越来越多纸比特号称自己是真比特的等价物。但是真比特越来越稀缺,并且很多人会被纸比特的所谓「价格锚定」而迷惑,一旦HODLer在这个周期后高占比,并且爆发大规模社会性事件出现大规模的提币运动的时候,真比特的执币者们可要站稳扶好了。

相关推荐