Balancer 2.0 —— 一站式服务

简介

我们正遭逢 DeFi 的黄金时代。在经历 2020 夏季的投机狂潮以及冬季的蓬勃发展后,DeFi 行业的发展日新月异。想要紧跟行业动态必须时刻关注。

每周都会有新的项目官宣,声称自己是目标市场中最新、最优秀的项目。关注度上升,风险也随之而来。因此,在将自己的血汗钱投入 DeFi 项目时,请大家谨慎为之。

在本文中,我将解释为什么我相信 Balancer,尤其是 Balancer 2.0,将凭借其创新特性成为 DeFi 行业的下一匹黑马。

Balancer 入门

在深入探索之前,我们先来简要介绍一下 Balancer。

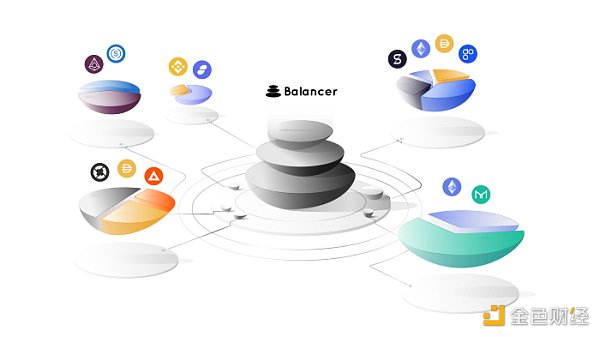

Balancer 是一个构建在以太坊上的自动做市商(AMM)协议,发行了治理代币 BAL。

Balancer 支持由 2 至 8 个代币组成的交易对(被称为交易池)。其中每个代币在交易池中有着不同的份额,范围在 2% 至 98% 之间。不同于仅支持双代币交易对的恒定乘积 AMM(如 Uniswap),Balancer 可以根据具体用例实现不同的无常损失机制和资本效率。

为了实现交易路由,Balancer 采用了一个可以从多个交易池获取流动性的智能系统,以便自动从多个可用交易池中找到最优价格。这个系统被称为智能订单路由(Smart Order Routing,SOR)。

Balancer 的交易池是高度可定制的,可以让交易池创建者自定义交易费率(范围在0.00001% 和 10% 之间)。

交易费会被分配给向交易池提供流动性的人,也就是流动性提供者(LP)。

另外,与其它收取最低交易费的竞争对手(如 SushiSwap)相比,Balancer 实际支持零交易费率,因此更适合高频交易。

因此,Balancer 能够提供一种自平衡指数基金,即,反向 ETF(交易型开放式指数基金)。不同于传统金融行业那样聘请资产组合经理来在相关资产价格波动时维持 ETF 的平衡,反向 ETF 会在 ETF 重新平衡后向流动性提供者支付奖励。

反向 ETF 的运作原理是,市场参与者会在套利机会的激励下与资金池作为交易对手,在交换资产时推动资金池再平衡。作为该 ETF 的投资人,你所获得的奖励来自这些市场参与者所支付的交易费。

奖励是以某个交易池的专属 BPT 代币(Balancer 交易池代币)的形式发放,因此能够实现可组合性(即,你可以创建 Balancer 交易池的交易池)。这可以满足想要聚合多款不同产品的产品的需求。想象一下,有个项目将房地产代币化,并为每个城市都单独创建了 Balancer 交易池,将这些交易池组合起来就可以形成代表整个国家房地产业的代币池。

Balancer 交易池有以下几个变量:

更改代币 —— 在交易池中加入/移除代币(2 至 8 种)

更改权重 —— 改变交易池中任意代币的权重(2% 至 98%)

更改手续费率(0.00001 美元至 10%)

流动性提供者白名单/黑名单—— 限制可以成为交易池中流动性提供者的地址

最大存款金额 —— 限制流动性提供者可以在交易池中存入的最大金额

开始/停止交易 —— 暂停交易池中的交易

另外,交易池共分三类:

公共交易池(又称共享交易池)—— 任何人都能提供流动性(并获得 BPT 代币作为报酬),但是所有交易池参数都是永久固定的(具有免信任性和终局性)。

隐私交易池—— 所有参数都是灵活可变的,但是只有交易池的所有者才能更改参数,并提供流动性(需要信任且不具备终局性)。

智能交易池—— 任何人都可以提供流动性。参数由智能合约控制,既可以是固定的,也可以是动态的(具有免信任性和灵活性)。

有了这些扩展功能,Balancer 可以实现除简单交易之外的多种应用场景。

流动性引导池(LBP)

另一个值得探讨的应用场景是,使用流动性来引导一个全新的代币。为此,Balancer 提供了一种可以实现最佳代币分配的新范式。

差强人意的是,Uniswap 的双币种定价模型意味着,即使交易量很少也会造成巨大的价格波动,导致价格发现不合理。而且,该模式也不适合作为代币分配机制,因为机器人可以抢跑社区成员的交易,重复上演拉高出货的戏码。

此外,这个模型需要创世团队提供大量资金(毕竟,另外 50% 的资金需要使用成熟的代币,如 ETH)。

为了解决这个问题,Balancer 推出了流动性引导池(LBP)—— 可以动态改变代币权重的临时智能池(例,从 2%/98% ETH/TOKEN 到 98%/2% ETH/TOKEN),让创始人可以使用很少的资金来创建流动性引导池。结果是,代币价格会在卖出过程中持续承受下行压力。在购买需求适度的情况下,代币的价格会在卖出过程中保持稳定,因为巨鲸/机器人没有动力一次性买入全部代币。

目前已经有很多成功的 LBP,例如最近上线的 Radicle、HydraDX 和 Perpetual Protocol。

Balancer 可以为流动性生态系统内的所有参与者提供价值。对于投资者来说,它是自平衡投资组合;对于交易者来说,它是深度流动性来源;对于代币发行方来说,它是高效的启动工具。

由于 Balancer 成功地为 DeFi 生态提供了一个稳定且高度可配置的构建块,我们可以肯定的是,随着越来越多人利用 Balancer 进行实验,将会涌现出更多用例。

在撰写本文之际,Balancer 已位跻身锁仓金额最高的前 10 大 DeFi 协议,总锁仓金额达 16.2 亿美元。

随着 v2 在 4 月发布,我们有理由相信 Balancer 能够挺进前五。不仅如此,它还有可能成为 DeFi 流动性的主要来源。

V2 的优点

由于以下种种原因,我相信 Balancer v2 及后续的改进版本将使得 Balancer 成为 2021 年最顶尖的去中心化交易所。

过往成就和融资情况

在深入探讨技术细节之前,我们应该意识到,项目团队是 Balancer 取得成功最重要的一环。

显然,没有长期沉淀的团队必然能力有所欠缺,不听取社区意见的团队注定会失败。风投机构押宝在创始人身上是有原因的。

我们很难预测什么会成功,但是预测哪个团队能够取得成功则容易得多。

Balancer 背后的团队(Balancer Labs)已经在 DeFi 领域积累了数年经验。在 2018 年初,该团队就开始研究 Balancer 项目。

Balancer 团队已经证明了他们能够成功推出并维护好基于去中心化治理的 DeFi 产品。他们始终展现出对 DeFi 行业精神内核的尊重和关心。为实现更好的协作,他们构建了支持无 gas 费投票的开源工具 snapshot.page。这个工具实际上已经成为去中心化治理投票的标准。在撰写本文之际,已经有 600 个项目在使用它。

资本背书

似乎不只有我一个人看好 Balancer Labs,因为该团队从未缺少资金支持。迄今为止,Balancer Labs 已经从很多知名风投机构那里获得了可观的投资,例如,2020 年 3 月从 Accomplice 和 Placeholder 处获得 300 万美元的投资;2021 年 2 月完成 1200 万美元的 A 轮融资,由 Three Arrows Capital、DeFiance Capital、Alameda Research 和 Pantera Capital 参投。

gas 效率

盘恒多年的行业瓶颈 —— gas 费!都 2021 年了,关于 DeFi 文章怎么少得了它?

高昂的 gas 费让整个 DeFi 生态叫苦不迭。

就 Balancer 而言,高昂的 gas 费导致 SOR(智能订单路由器)失去用武之地,因为从多个交易池中分散获取流动性虽然会降低滑点,但是远远抵不了额外增加的 gas 费。

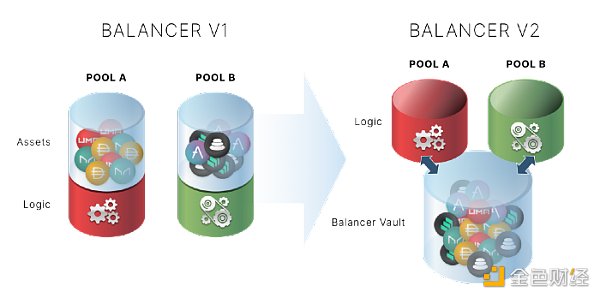

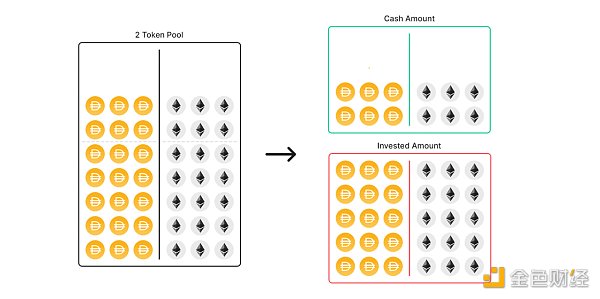

为了解决这一问题,Balancer v2 将每个流动性池中的资产都聚集到一个金库内。这个金库被称为协议金库,聚集了所有 Balancer 资金池的资产。

这个做法的优点在于,可以将原本需要通过多笔交易(每笔交易都需要支付 gas 费)完成的订单压缩到一笔交易中完成。因此,Balancer 可以充分利用其多池交易路由机制来提供最大流动性,同时尽可能降低滑点。

这是通过将交易池的自动做市商逻辑与代币管理和记账解耦实现的。

据我所知,在从多个交易池汲取流动性时,其它自动做市商采用的都是 gas 效率低下的传统模型。这就意味着,Balancer 应该是业内同等流动性供给水平下滑点最低的自动做市商。

净代币转移

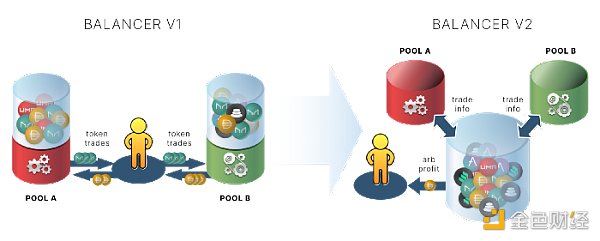

将所有代币都存储在单个金库中还有另一个好处,就是可以更有效地管理内部交易,只需在将代币转出 Balancer 时进行一次结算即可。

在 Balancer 新推出的协议金库中,只有最终的净代币量会(通过 ERC 20 交易)转出或转入金库。这就使得套利交易变得容易得多,你可以在多个 Balancer 交易池之间辗转交易来实现套利,而且无需持有任何与套利行为直接相关的 token 就能开始。

例如,如果你发现价格不对称,你可以执行以下交易:

DAI -> MKR(交易池 1)

MKR -> BAL(交易池 2)

BAL -> DAI(交易池 3)

获得 DAI 作为套利收益

内部代币余额

另外,Balancer v2 可以让用户持有金库中的内部代币余额。例如,如果你先用 ETH 买入 DAI,并计划在几小时后再用 DAI 买回 ETH,你可以将它们都存放在金库中,然后等着下笔交易再用,从而省去一次毫无意义的中介ERC 20 交易。

内部代币余额功能对于高频交易来说尤其有用,是非常有益的 DeFi 构建块。去中心化交易所聚合器可以利用 Balancer 的内部余额帮助交易者将 gas 成本降至最低。

动态交易费

Balancer 最近宣布与 Gauntlet 达成合作,引入动态交易费。

如今,创建交易池时,创建者在交易费的选择上很难做到准确无误。在最理想的情况下,代币对的交易费应随着两种代币的生命周期以及整个市场周期的变化而变化。

如果情况发生变化(例如,流动性被转移到另一个交易池),静态交易费可能会导致收益递减。如果价格出现剧烈波动,流动性提供者或将承担更多无常损失。

就像在交通高峰期会调整价格(峰时定价)的拼车 app,Gauntlet 也可以根据实际情况优化各交易池的交易费。

由于交易费本身将根据不断变化的情况进行动态调整,你可以完全放心,无论交易费如何变化,都是经过 Gauntlet 的算法计算得出的。

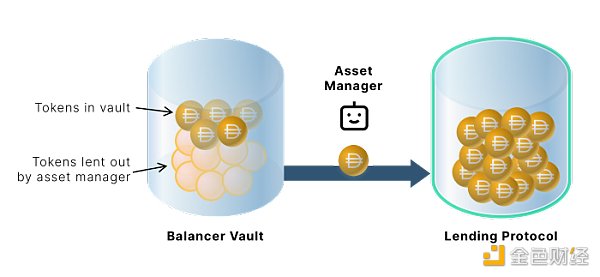

资产管理合约

身为散户,这是我最喜欢的功能!

传统自动做市商的资本效率不是很高,因为每个交易池中都会有大量闲置资产(从来都没有交易能够耗尽流动性)。

为了充分发挥这些闲置资产的潜力,Balancer v2 引入了一个叫作资产管理合约的创新概念。

资产管理合约 是由交易池指定的外部智能合约,可以完全控制交易池中的所有代币。

因此,资产管理者可以将交易池中的代币借给借贷协议,盘活池中的闲置资金,从而提高收益率。

好消息!Balancer 已经与 Aave 合作构建了首个资产管理合约!

资产管理合约是一种新型自动做市商功能,可以展现出 DeFi 可组合性的强大力量。

其工作原理已经过很好地抽象,不会让终端用户察觉到。

有了上述新增功能,Balancer 的流动性提供者可以通过以下三种途径获得收益:

通过流动性挖矿赚取 BAL

经过动态优化的交易费

资产管理合约

用户体验/用户界面

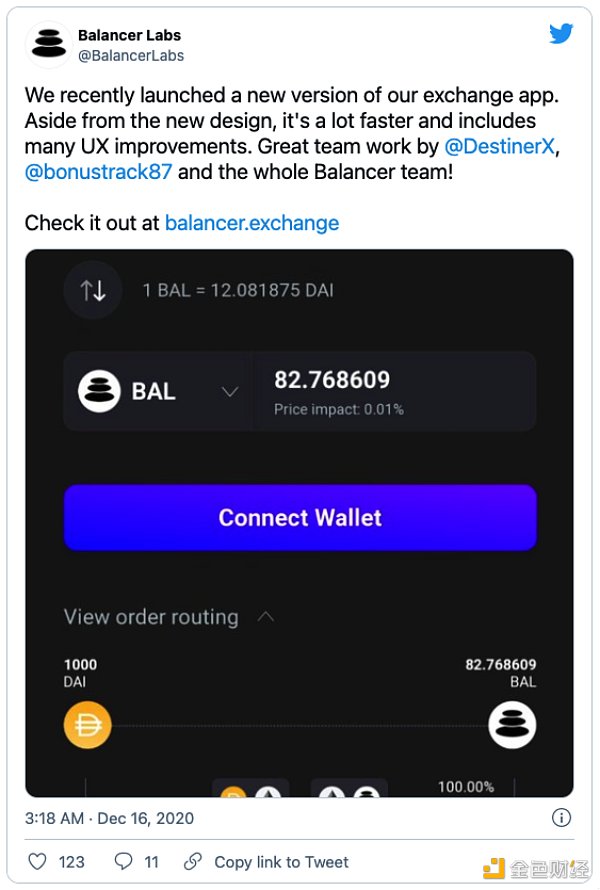

常言道,经验是最好的老师!一直以来,Balancer 在用户体验上都有不少问题,即使是 2020 年 12 月新推出的简化版用户界面也仍有不完美之处。例如,用户在进行交易时很容易忽略默认滑点设置 —— 在最坏的情况下,这有可能导致你的交易失败,gas 费打了水漂。

到了 v2,Balancer 已经组建了一个全职 UI 团队,彻头彻尾地重新设计了用户体验。图形用户界面将会焕然一新,融合了热门 dApp 的最佳实践。

随着 Balancer 团队认识到了用户界面的重要性,v2 将额外关注用户教育。

新的用户界面将在简洁性、透明性和人性化方面大幅提升,极大程度上避免用户在操作过程中出错,并在出现错误时提供更加清晰的错误提示。

强韧的价格输入机制

对于许多 DeFi 应用(预测市场、借贷、保证金交易等)来说,链上喂价都是关键组成部分。目前,Balancer 交易池还不适合作为价格输入机制(即,通过交易池中的代币比率来计算汇率),因为 Balancer 交易池很容易遭到三明治攻击(sandwich attack)。尽管如此,由于缺乏相关教育,一些团队还是在无意间这么做了。

Balancer v2 引入的价格输入机制将利用累加器来抵御三明治攻击(Uniswap v2 率先采取该措施),让 Balancer 协议变得更加强韧,对用户更友好。

Balancer v2 为用户提供了以下两种低 gas 费的价格输入机制:

即时型—— 价格更新较快,但是对价格操控的抵抗力较低

强韧型—— 价格更新较慢,但是对价格操控的抵抗力较高

项目方可以根据其应用场景来选择其中一种价格输入机制。例如,借贷协议可能会选择强韧型;预测市场可能更偏向即时型。

治理

由于 Balancer 正在向社区驱动型协议过渡,v2 将推出三种新的协议级费用。这些费用会进入 Balancer 协议的 “国库” ,完全由 BAL 代币持有者控制。

交易费—— 交易者需要支付给交易池的流动性提供者的费用,按交易额的固定百分比收取。

取款费—— 从协议金库中取出任何代币所需支付的费用,按取款额的固定百分比收取。请注意,这里不包括不同交易池之间的交易和流动性转移。

闪电贷费—— 借用协议金库内的资产参与闪电贷所需支付的费用,按借款额的固定百分比收取。

v2 上线之初,Balancer 协议不会收取交易费和取款费。闪电贷费会很低,这是为了保证在 Balancer 上进行闪电贷始终是有成本的。

初期,Balancer 协议收取的所有费用都将保存在协议金库内,让社区成员来决定是否以及如何使用这些资金。

总结

Balancer v2 有没有惊艳到你!

现在,我们来总结全文。

在本文中,我们解释了为什么 Balancer 被认为是一站式自动做市商服务。我们回顾了 Balancer 协议(v1)的基本原理,并介绍了它除了传统交易之外的用例。其中,自平衡基金和流动性引导池是最常见的两大用例。

Balancer 之所以能够实现这些用例,是因为它将高度可定制性、多代币交易池和不同类型的交易池(公共池、隐私池和智能池)相融合。

Balancer v2 引入了一系列具有竞争力的创新功能,在成为主要 DeFi 流动性供给方的宏大愿景上迈出了新的一步。

新的协议金库和内部代币余额额外带来的 gas 效率不仅帮助 Balancer 达到了媲美其它热门协议的 gas 使用水平,还凭借业界最低的 gas 成本解锁了其它用例(例如,去中心化交易所聚合器)。

高效的 gas 使用等于高效的资金使用。由于从多个交易池获取流动性并不会带来额外的成本,Balancer 可以利用其丰富的交易池资源提供比其它去中心化交易所性价比更高的流动性。

除此之外,Balancer v2 还引入了全新的资产管理合约和动态交易费。 通过智能化利用交易池的闲置流动性和不断优化交易池的费用,这两个功能能够为流动性提供者带来额外的收益,同时不会产生额外的成本。

为了确保上述功能简单易用,v2 还将重新设计用户界面,并加强了对用户体验和用户教育的重视。

还有一些改进之处,如强韧的价格输入机制和收费治理,虽然不如上述新功能那么吸睛,但是对于 DeFi 领域来说是重要的构建块,有助于推动 Balancer 协议的长远发展。

寄语

Balancer 的核心团队由优秀的数学家和工程师组成,他们正在为 DeFi 领域的流动性层构建重要原语。由于其协议的流动性很高,Balancer 的可编程性范围很广。因此,我们完全有理由相信,未来将会涌现出更多用例,因为其他有才华的工程师会在 Balancer 协议的基础上进行实验,解决 DeFi 领域未满足的需求。

由于其团队永不止步的创新精神,我非常看好 Balance 协议的未来发展。

虽然整个 DeFi 生态在交易量上屡创新高,但是它似乎才刚刚引起传统金融领域的关注,无疑还有很大的发展空间。

尽管一些代币凭借先发优势和庞大的流动性池占据了很大的市场份额,但是我相信第一大去中心化交易所头衔的争夺战才刚刚打响,而且最终胜负取决于哪方的创新速度最快,并且能在解决高昂 gas 成本问题的同时吸引更多交易者和流动性提供者。

令我感到无比振奋的是,Balancer 团队一直在脚踏实地,向着成为主要流动性供给方的目标迈进。

相关推荐