我唯一没办法反驳的比特币看空理由

复习一下这几年来我对比特币这件事的理解变化。

经常看我码字的小伙伴们,大概知道在过去几年里,我一直都惦记着币圈。掐指一算,大概写过不下10次,有鸡血,有质疑,还有几次差点帮它写了讣告。但是无论我对币世界的三观如何变化,现在看来,它大概率已经在真实世界里扎下了根。不管是好还是坏。

2015年刚认识比特币的时候,智商捉急,头大如斗。怎么也想不明白,它碾压美元,让美联储关门,终结饥饿,拯救世界,解放人民——这些功能列表究竟是怎么实现的?

在这个神奇的空间里,神奇的天才每天都在诞生,后来变得无处不在。可这些集技术奇才、江湖郎中、造梦推销员技能于一身的老师们的三观轰炸,依然没能帮我开了窍。

于是在2016年那个炎热的夏天,我决定拿自己做个实验。开了Bitfinex账户,购入少许BTC,XRP和ETH;还在市场非常混乱的白垩纪,在香港和东南亚之间搬了几次砖。

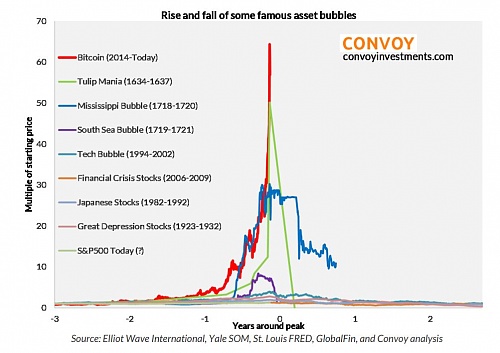

转眼迎来了2018年泡沫崩溃,币圈和链圈还没实现世界和平。但是没关系,期望与现实不一致很正常。虽然我没有科技基因,愚钝不开窍,看不到比特世界里的神奇发酵,但我喜欢研究泡沫和人类本性——18世纪的货币政策、19世纪的铁路、20世纪20年代资产金融化、90年代的互联网......所有有潜质改变世界的新技术,都是在一条疯狂海盗船上,在“过度乐观”和“过度悲观”这两个极端之间不停摇摆中长大的。

无数历史已经告诉我们,人类没办法控制自己的情绪。

所以对着一个泡沫的崩溃大惊小怪,就显得自己很没水平。只是比特币这只泡沫膨胀收缩演变的过程实在太快,这是在信息时代才能看得到的奇观——这不得不让人隐隐觉得这次好像不太一样。

所以2018年的春天,当泡沫破掉了80%后,我决定继续持有——无论如何,经历了一个完整的大泡泡,这个体验非常值得。至少可以给自己增加一些沧桑感。

在币世界随后低迷的近两年里,我没再关注。它自己安静地发酵着,这个世界也在变异着——一切都在量变。

在金融世界里,有一种宗教,叫做“追逐阿尔法(α)”。阿尔法就是您的“先手”(edge):比别人知道的多一些、早一点、看的准一点;或者先人一步找到下个趋势和规律;或者拥有一片野生小森林,里面养着草原上(公开市场)看不到的珍奇之物。

但是“追逐阿尔法”是个群体行为,一只“阿尔法”出现,注定会被市场上聪明的人类追逐进死胡同,变得越来越稀缺。如您所知,这就是“边际效用递减”,您也可以把它理解为市场有效。

2008金融海啸后的市场,无形的手越来越无形。我们生活在监管的五指山里,"edge"越来越小,秘密小树林被一个一个夷为平地。

在同一时间,金主爸爸们(保险、主权、养老基金)对操盘人的要求越来越清奇——他们想要的阿尔法们,要有保单负债的形状、要有逐年下降的波动率、要有逐年增高的收益率、要有垃圾债的高收益但不能是垃圾。

面对此高难度挑战,唯一的办法是把自己的投资期限变得越来越短,随机应变。可就在这时,机器和算法来了——短兵相接的战场是机器最喜欢的环境,它们可以迅速吃掉剩下的阿尔法们。

就这样,主动投资的人类被逼进了虚拟币的市场。这里没有央行的影响,有狂野肥硕的阿尔法,有更自由更多的波动率。那种不用加任何杠杆就能大起大落的感觉,实在太美妙了。

再然后,央行的水位线逐日升高,全球低利率一寸一寸地淹没过能种庄稼的陆地,币世界似乎变成了唯一一块干燥的绿洲。再然后,2020来了。在这个大灾之年,3月熔断山崩地裂过后,全球零负利率正式被写入现实。在正常世界里找波动和收益的人——机构投资者、对冲基金、公司财务们越来越绝望。蓦然回首,发现了灯塔般的币世界——这里的sharp ratio居然比股票还要好。得救了!

于是在2020年,比特币出现在了上市公司的财务组合里(MicroStrategy和Square ),出现在Paul Tudor Jones 和 Stanley Druckenmiller的组合里,无数家虚拟币基金成立,银行机构级托管出现了,DeFi里有五颜六色的衍生工具,GreyScale灰度大鲸鱼开始吸币,Paypal也来了。

那个满载改变世界功能列表的,让我头大如斗的比特币已经消失了。我现在看到的,是一个被现实世界改造了虚拟资产大类,一个数字价值储存工具。

嗯,等一下,价值储存?一个动不动就随机波动10-80%不等的东西,可以用来储存“价值”吗?

但是黄金也一样——70年代大幅上涨后跌去70%, 然后从80年代到2008年金融危机爆发前,又跌破了30年的水平线——尽管如此,它已经被用作价值储存工具几千年了。

比特币当然不能用来替代支付宝,不是看病应急用的存款,也不能靠存它去交学费以及首付。反正您的流动性组合里绝不应该有币。

比特币的市值从2500万美元,到2.5亿美元,到25亿美元,再到今天的2500多亿美元(昨晚写到这里的时候变成了3,600亿),一路离不开波动;要继续长,就需要更多的波动。但随着它长大,随机波动和不确定性就会被时间慢慢驯服——这和人类幼崽,以及其他一切成熟资产的成长过程是一样的。

今年它长到了12岁,波动行为已经开始有了规律:

如果看它2016到2019年的线性成长图,嗯,当然是个典型的泡沫;但是如果换成长期对数图,看起来就理性多了——开始呈现出一个“四年减半周期”。

开凿第一座金山的矿工,也就是中本聪老师自己,在2009年1月3日奖励了自己50个比特币。从那以后,每挖出21万个区块,大概四年,矿工的奖金就减半。

第一次减薪(2012年)减到25个比特币;第二次(2016年)减到12.5个。最近一次,也就是5个月前(2020年5月11日)减到6.25个比特币。到现在为止,已经挖出来88.37%,流通中的1855万个,还剩下244万个。(bitcoinblockhalf.com)

看到这里,您想到了什么?比特币像不像一只低流通股票?当流通数量正慢慢被积累到一只只大手上、市场上剩下的可交易量越来越少时,它就会像一只快被拔光毛的鸟,风稍稍一吹,就被刺激的上蹿下跳。

它确实也是这么表现的,我们来看看它上蹿下跳了多少次:第一个周期(第1次减半前),从零跳跃到20美元;第二个周期,两个峰值间是一个50倍的跳跃,触到1000美元;第三个周期,又是一个20倍的跳跃,碰到2万美元。

今年5月到现在,我们在第四个减半周期里——这次会是一个什么形状的跳跃呢?

不知道。但是据史料记载,至少在它跳跃的过程中,情绪是极度高涨的——因为需求强,新供应少,还因为现有供应量越来越集中在几头大鲸鱼的身体里。

下面进入劝退部分。

比特币今年12岁,浑身散发着叛逆的荷尔蒙,生长激素分泌旺盛。在后面的日子里,您会看到更多的膨胀、投机和惊奇。如果有朝一日,长到万亿美元,并从其他“价值存储工具”中夺取到足够市场份额——币世界才会毕业,成为一个有意义的资产类别。

但是:

在这个过程中它随时都有可能猝死。

世界著名比特币看空者,比如吉姆罗杰斯,比如Jim Richard,比如巴菲特,比如达里奥——他们都有一个共同点:都是70岁以上的老家伙。

老人们的共同特点是活得比年轻人长,嗯,这说了跟没说一样。活得足够长的人,吃盐比你吃饭多的人会告诉你:他们见过你没见过的东西。比如,他们见过英国曾将私人发行货币定为叛国罪;见过美国把持有黄色金属,看作对国家主权货币的抛弃,对统治的威胁——持金即为犯罪。

他们有一个让人无法反驳的理由——国家机器。如果有一天,我只是说如果,持币也被定罪,还会有人以身试法吗?

我知道您一定会问:私人铸币可以查封,黄金可以没收,比特币只是一串加密数字,请问怎么收?

就算封了所有交易所,也只能把它赶进黑市。等它市值超过万亿美元,等到越来越多机构持有,等到越来越多的权威人士入场,等到它的形象越来越阳光正面,封杀它的难度系数也会越来越高不是吗?

但是政府依然是政府,爸爸永远是爸爸,马云老师已经给我们提供了新鲜的案例。无论如何,军队和国家机器不在币世界里;杀死一个规模还不到1万亿美元的东西,只需要一个足够响亮的理由。

这就是我唯一没有办法驳斥的看空理由。

相关推荐