警惕业绩退潮灰犀牛——2021年10月巨丰大类资产配置月报

9月基本面的类滞胀风险继续加剧,经济金融数据全面回落,经济下行压力逐步加大,而与此同时,实体资源供给在碳中和背景下持续受限,导致通胀再度攀升,高通胀压力有增无减。虽然各地祭出了拉闸限电的罕见大招,但能耗双控的硬约束之下,上游能源及原材料的紧缺并没有实质缓解,而且目前还没有看到好的解决办法。在这种背景下,本月央行货币政策也没有给出进一步宽松的信号,操作相对中性,短端和长端利率也基本稳定。现在央行仍处于宽松的小步助跑阶段,距离彻底起飞还有相当一段距离。一方面是因为目前经济还未实质下行,另一方面是因为高通胀易上难下,此时加大宽松力度无异于火上浇油。

从大类资产的角度看,类滞胀时期债易股难的大方向没有改变。1)对债券资产来说,中期趋势性机会依然确定,但短期需要休整,以消化高通胀及地方债发行的影响。从今年一季度社融见顶回落开始,债券市场已经进入需求推动型的中期牛市,目前10Y国债收益率距离高点已经下行45个BP,这是牛市的第一波,主要反映融资需求萎缩与经济下行预期,后面还有牛市第二波,主要交易逻辑是通胀回落和货币宽松升级,在这两件事发生之前保持震荡行情,但依然有中期配置价值,尤其是作为对冲股票风险的底仓选择。2)对股票资产来说,现在不是无钱可赚,而是典型的有钱难赚,风险收益已经不成正比。市场的结构分化进入极致阶段,板块轮动极为频繁、波动极其剧烈,本质上是因为目前并不是健康的牛市,市场缺乏稳定的有基本面支撑的主线,这和过去两年多的牛市有本质区别。整体来看,类滞胀的矛盾已经是看的见的灰犀牛,成本攀升与需求下降将对企业造成双重挤压,企业业绩可能将逐步从高位回落。如果说过去半年多主要是估值出清,那么从四季度或者明年初开始可能逐步进入业绩出清阶段,而在这个过程中,市场整体风险加大,避险为上。

一、基本面:经济下行已经到来,高通胀还不肯离去

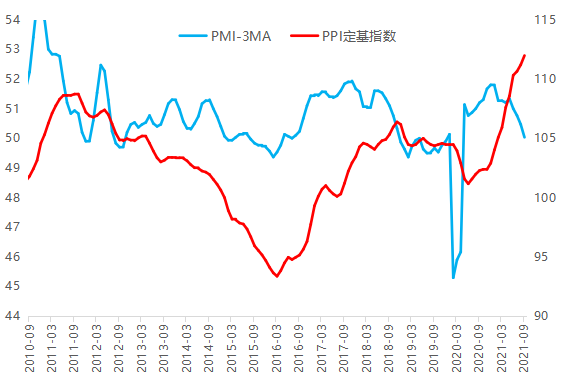

9月经济基本面朝着下行趋势再进一步,类滞胀的矛盾愈发突出。一方面,经济增长的下行压力已经成为现实,PMI跌破50的荣枯线,新增社融连续3个月下降,滞后公布的8月消费、投资、工业全线走弱。另一方面,市场希望缓解的通胀压力有增无减,通胀依然处于高位,能耗双控加剧部分商品价格上涨压力,导致PPI再创新高。具体来看:

图表1:经济周期核心增长指标(PMI-3MA)和通胀指标(PPI定基指数)

来源:Wind,巨丰金融研究院

第一,PMI正式跌破50%荣枯线,经济下行成为现实。9月制造业PMI录得49.6%,较上月的50.1%再次下滑0.5个百分点,连续6个月下滑,创下去年疫情以来的新低,经济下行压力如期显现,而且下行有加速态势。从结构来看,情况更加不容乐观。最重要的两个反映需求的先行分项指标都再创新低,新订单指数从49.6%下滑到49.3%,新出口订单从46.7%下滑到46.2%,这意味着内需和外需都在加速下滑,后续经济下行压力只增不减。而更让企业难受的是,在订单下滑的同时,成本还在上升,购进价格指数从61.3%显著上升到63.5%,通胀压力继续侵蚀企业利润,对经济和企业都不是好消息。

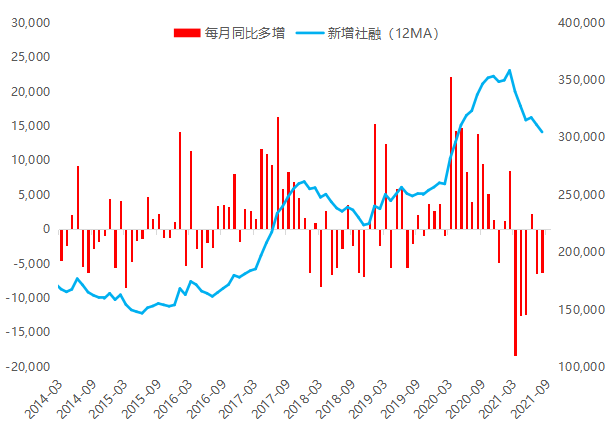

第二,最新社融数据毫无企稳迹象,社融下行趋势仍在进行中。8月新增社融2.96万亿,表面上看比上月的1.06万亿大幅回升,但这主要是季节性因素。和去年同期相比,新增社融少增了6253亿。从滚动12个月的新增社融来看,过去12个月的累计新增社融也从上月的31.1万亿显著下降至30.5万亿,同比增速从上月的-3.8%进一步降至-9.6%,创近30个月以来新低。这种信用端的收缩和去年底接近40%的信用扩张周期形成鲜明对比,这也意味着实体经济在过去12个月拿到的融资大不如前,实体的信用收缩正在发生,经济下行是必然结果。

从结构上看,目前支撑社融的主要还是票据融资,其他项目都在下滑,这说明社融企稳仍需时间。只有等到资金面的宽松传导至基建、地产等融资主力企稳之后,社融才会触底。而目前来看,不管是地产还是政府债,实体融资需求依然偏弱。一方面8月居民中长期贷款仅增加4259亿元,同比少增1312亿元,今年前四个月全部是同比多增,而现在已经连续4个月同比少增。另一方面政府债券8月净融资9738亿元,虽然环比大幅增长近8000亿,但同比少增4050亿元。不过,好消息是这主要是因为去年同期地方债大幅发力引致基数过高,后几个月地方债的发力会适度对冲社融的下滑趋势,但谈拐点还为时尚早。

图表2:社会融资总量12月滚动增量及同比变化

来源:Wind,巨丰金融研究院

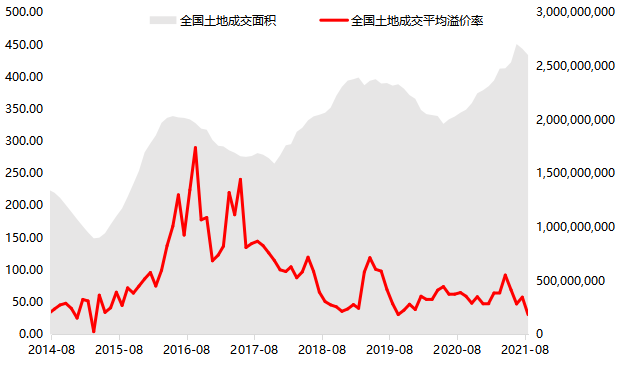

第三,房地产调控的压制作用加速体现,房地产投资连续6个月下滑。1-8月全国房地产开发投资同比增长10.9%,和上个月的12.7%相比进一步回落1.8个百分点,距离年初38.3%的高点已经回落了近28个百分点。如果和2019年同期相比增长16%,比上个月的16.5%也进一步下滑,两年平均增速从上月的7.9%进一步降至7.7%。值得注意的是,这样的房地产投资还是在土地等要素成本明显上涨的情况下取得的,如果剔除掉价格的影响,真实的房地产投资下滑压力更大。

图表3:全国土地成交面积(12个月滚动)与土地溢价率

来源:Wind,巨丰金融研究院

往后看,房地产下滑压力有增无减,两方面原因:一方面是房企的三条红线调控作用加速体现,恒大不是个案,大部分房企都面临收缩阵线去杠杆的压力,6月开始,房企的拿地已经出现拐点,全国土地成交面积从6月27亿平米的高点降至26亿平米。另一方面是终端需求进一步恶化,房住不炒背景下,各地针对去年以来回暖的地产市场加大调控力度,银行也相应收紧额度、提高利率,比如北京等地房贷已经需要等到明年放款,周期六个月都很正常,广州、南京等地甚至连首套房利率都突破了6%,这比上半年大幅上行。这直接影响了购房需求,从房地产销售来看,1-8月全国商品房销售面积114193万平方米,同比增长15.9%,相比上个月的21.5%大幅下滑,比2019年1-8月增长12.1%,两年平均增长5.9%,相比上月的增长7%和年初11%的高点均明显下降。

第四,消费增速加速回落,本轮消费修复已经结束,重新进入下行通道。8月全国社会消费品零售总额34395亿元,同比增长6.8%,比上月略有回升;但主要是因为基数低,两年平均增速为0.8%,较上月3%和上上月的10.9%都大幅下滑。从累计增速看,1-8月社会消费品零售总额281224亿元,同比增速从上月的20.7%显著下滑到18.1%,两年平均增速从4.3%下滑到3.9%,6月的4.4%已经成为高点。所有这些数据指向一个结论:作为每轮复苏最滞后变量的消费也已经见顶回落,进入下行通道,而且下滑速度很快,这反映出目前居民消费能力仍未完全摆脱疫情的冲击,也意味着后续经济下行趋势更加明确。

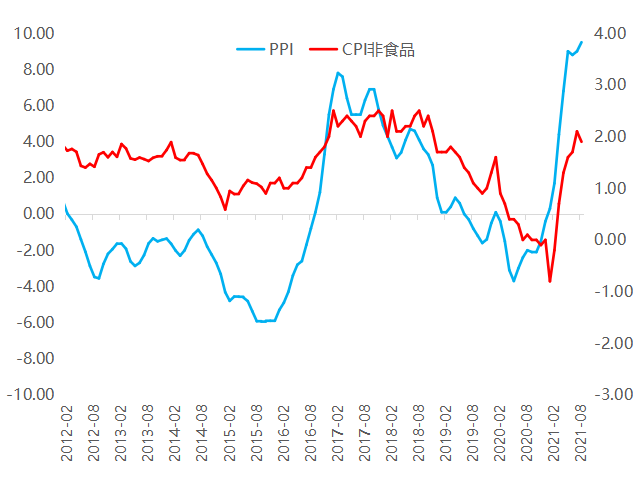

第五,通胀方面,尽管CPI重新落到1%以下,但丝毫无法掩饰目前的真实通胀压力,类滞胀的风险与日俱增。8月,CPI同比上涨0.8%,这已经是连续3个月回落,CPI持续低迷,但我们反复强调,国内的CPI相对失真,不能代表真实的通胀压力,关键还是看PPI和非食品项CPI,从这些指标来看,现在的通胀压力不仅没有缓解,反而进一步加剧,这印证了我们在年中策略会提示的高通胀易涨难跌的特点,也成为威胁资本市场的最大的潜在风险。

正如我们在此前的报告中所提示的,通胀拐点的关键是看到PPI环比上涨趋势的逆转。但遗憾的是,尽管国家多次发声稳定大宗商品价格,但PPI不仅没有出现环比上涨的逆转,反而加速上涨。8月PPI环比上涨0.7%,这已经是连续15个月环比上涨,而且较上月的0.5%又扩大两个百分点,在此推动下PPI同比涨幅也再创新高,8月PPI同比涨幅达到惊人的9.5%,创下了2008年8月以来的新高。从各类大宗商品来看,很多也已经完全超越了中国经济最高速增长时期的高点,这是极其反常的,因为目前的通胀更多的是因为供给端的紧缺所致,经济需求本来就偏弱,这样对经济尤其是中下游产业的伤害很大。

而且PPI的上涨不可避免的会影响到居民的生活成本,CPI的非食品项也上涨了1.9%。CPI同比跌破1%还是主要因为食品项拖累,CPI食品项大幅下跌了4.1%,比上月还扩大了0.4个百分点。猪肉价格持续暴跌成为主要推手,CPI猪肉项同比大幅下跌44.9%,比上个月跌幅进一步扩大,依然没有企稳迹象。但如果单看CPI非食品项的话,本月的涨幅为1.9%,也处于2020年以来的高位区间。

图表4:PPI创下2008年以来最高纪录,通胀压力有增无减

来源:Wind,巨丰金融研究院

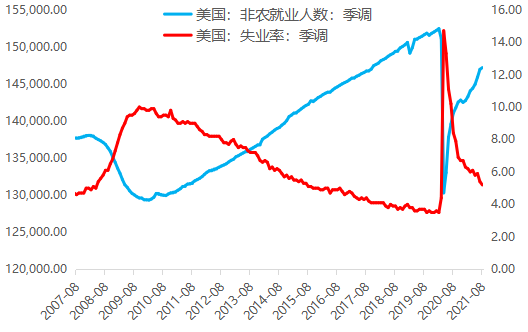

第六,从全球来看,美联储taper临近,新兴市场风险加剧。全球疫情的德尔塔冲击略有放缓,新增病例数从9月初的近70万回落到目前的50万以下,但依然处于较高水平,全球经济复苏继续放缓。9月美国制造业PMI初值录得60.5,较前值61.1继续下滑,也创下2021年4月以来最低值。不过,这个PMI数值依然远在荣枯线以上,美国经济依然在复苏轨道中。就业复苏态势也得以保持,8月美国失业率进一步下降到5.2%,比上个月的5.4%有明显改善。从美联储9月的议息会议来看,美联储虽然因为疫情下调了2021年GDP预期、上调失业率预期,但同时对2022-2023年GDP预期进行上调,说明他们认为目前的短期波动不会影响经济复苏的中期进程,也自然不会改变政策收紧的大方向,近两次的会议已经在做铺垫(本次会议表示Taper很快到来,soonbe warranted),今年底启动TAPER基本已成定局。

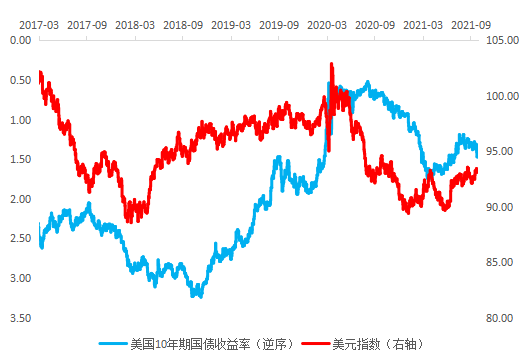

未来几年美联储逐步退出货币宽松直至加息的大趋势已经是明牌。从本次的点阵图来看,2022年有9位官员认为应加息(6月点阵图为7位);2023年有17位官员认为应加息(6月点阵图为13位),所有官员均认为2024年应加息。这种退潮的大趋势将深刻的影响全球资产定价的逻辑,总的来说,两点影响值得关注:一是美元趋于升值,如果供给端的限制弱化,大宗商品其实从高位调整的风险会很大,比如相对市场化和国际化定价的铁矿石已经几乎腰斩。与此同时,美元升值意味着人民币实际有效汇率上升,国内可能需要对美元贬值进行对冲。二是全球利率中枢上移,所有风险资产都会受到冲击,尤其是新兴市场,不排除部分脆弱的新兴经济体爆发金融危机,届时可能对国内有情绪影响,但实质影响有限。

图表5:美国非农就业人数和失业率变化情况

来源:Wind,巨丰金融研究院

图表6:美元和美债走势和2018年走势类似

来源:choice,巨丰金融研究院

二、流动性:宏观流动性小步助跑,微观流动性依然充裕

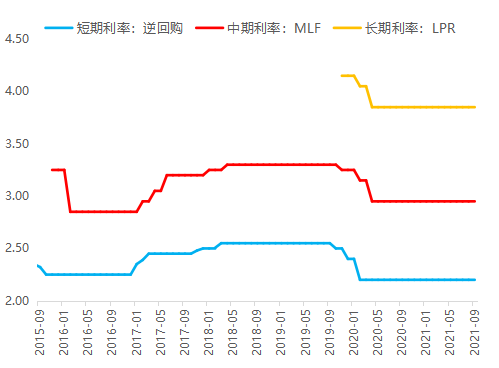

1、宏观流动性:央行继续小步助跑,但仍未到起跳时刻

经济下行的压力早已是既定事实,所以央行二季度之后整体态度已偏宽松,尤其是7月的降准之后,央行宽松的倾向更加明显。9月央行依然延续了这种态度,而且考虑到国庆假期的流动性需求,央行从9月17日到26日分别开展1000亿元、1000亿元、1200亿元、1200亿元、1200亿元、1000亿元逆回购操作,而且在9月17日重启14天期逆回购,投放力度明显加大。

不过,正如我们此前策略报告所述,由于目前经济还远未到下行压力最大的时刻,所以目前的宽松力度也还处于蓄力阶段,并没有出现货币宽松力度明显加强的信号。近期加大投放属于国庆假期前的正常操作,而且9月到期的中期借贷便利(MLF)已等额续作,所以本月央行的投放并未给出明显的方向性。更关键的是,所有的中标利率依然全线按兵不动。从2020年开始,7天逆回购的中标利率已经连续18个月维持在2.2%,14天逆回购的中标利率维持在2.35%,而MLF的中标利率已经连续17个月维持在2.95%,LPR已近连续17个月维持在3.85%。

如果把宽松比作一次跳跃,那现在顶多算是小步助跑阶段,后面还需要加速助跑才能最终起跳。下一步触发宽松起跳的条件有两个:

一个是经济下行逼近实质底线。今年的数据受基数扰动较大,趋势并不明显,但总体来看,上半年数据表现尚可,从两年平均增速来看,二季度GDP增速5.5%较一季度的5%还明显回升,宽松的必要性还不强,这也是中央目前也并未过多强调稳增长的核心原因。不过预计从三季度开始,GDP可能会转向下行,到2022年经济下行会更加明显,稳增长的必要性会持续上升。

另一个条件就是通胀的实质回落。高通胀虽然起源于供给端,并不是需求过热,但依然会成为货币政策的考量,毕竟任何形式的通胀本质上都是货币问题。再加上现在原材料成本的上升已经对中下游企业业绩形成实质损害,所以只要通胀压力还在,货币政策就无法完全放开手脚。

等到这两个条件成熟之后,降准、降息都只是时间问题。但目前来看,这两个条件还不够成熟,到今年年底经济可能明显下行,通胀环比也有望趋稳甚至回落,届时可能才是货币宽松升级的关键点。

图表7:核心利率跟踪:逆回购、MLF和LPR利率

数据来源:Wind,巨丰金融研究院

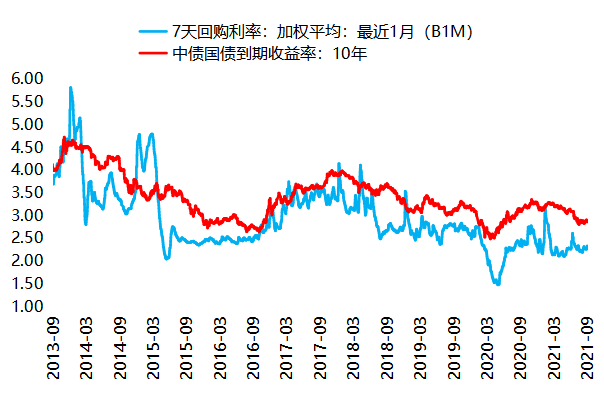

从市场利率来看,9月短端利率小幅下行,长端利率略有上行。9月资金面基本延续了上月态势,短端利率依然宽松,一方面是央行继续常规操作呵护资金面,另一方面社融下滑意味着资金需求端持续萎缩,资金面没有趋紧的动力。截至9月底,银行间7天回购利率的最近1月平均水平从8月底的2.29%小幅下行至2.28%,资金面中性偏宽松。不过长端利率经过前期的快速下行之后进入震荡阶段,截至9月27日甚至收于2.88%,较上月底的2.86%小幅上行2个BP,基本保持稳定。

图表8:核心利率跟踪:短端回购利率vs长期国债收益率

数据来源:Wind,巨丰金融研究院

2、微观流动性:市场成交持续破万亿,长期资金力量改变市场逻辑

我们的微观流动性跟踪依然围绕四类主体、两个层面展开。所谓四类主体,是指个人投资者、一般法人、公募私募基金等国内机构以及外资机构,其中波动较大的主要是个人、基金和外资,这也是我们跟踪的重点。所谓两个层面,是指自有资金和杠杆资金,目前以场内杠杆也就是券商融资业务为主。

(1)散户:个人投资者新增开户加速增长。最新数据显示,2021年8月存量自然人投资者户数达到1.917亿人,新增开户187万人,较7月的160万人明显加快。今年以来的市场结构分化明显,虽然传统意义上的市场基准沪深300进入熊市,但是除此之外的中小盘股出现了诸多结构性机会,导致散户情绪高涨,新开户持续增加,市场成交量持续火热。截至到9月27日,A股市场已经连续47个交易日破万亿。

(2)基金:公募基金发行持续活跃。根据Choice的统计,截至9月底,已上市基金共计8626只,较上月新增116只,速度明显放缓。管理总资产规模高达23.99万亿元,较上月新增1983亿。其中股票型基金1616只,较上月新增30只,管理总资产规模2.34万亿,较上月新增86亿。混合型基金3784只,较上月新增55只,管理总资产规模达到6.2万亿,较上月新增805亿。总体来看,基金发行比上月放缓,这和近期市场行情的周期风格不太适合基金有关。

(3)外资:保持净流入态势,流入速度加快。截至2021年9月29日,北向资金累计净买入达到14933亿,其中沪股通和深股通分别净买入7393亿和7540亿。整个9月份北向资金新增净买入295亿,比7月的189亿明显回升,外资加速流入。

(4)杠杆资金:融资杠杆继续增加,警惕高位波动。截至2021年9月29日,沪深两市融资余额达到1.72万亿,较上月增加95亿,较上月明显放缓。主要是前期涨幅较大的板块出现明显回调,部分杠杆资金平仓。不过目前杠杆资金的绝对水平依然是2015年4月以来的高位,这可能放大市场的波动幅度。

三、配置策略:股票类资产有钱难赚,债券类资产暂时休整

......

欲获得完整报告,请扫码投顾助理二维码,回复:10月策略

相关推荐