HashKey 曹一新:读懂比特币资产桥映射代币模式及其演化

接着上一篇有关互操作性的引介,开始介绍资产桥的最新进展,区块链互操作性和跨链交易的相关理论研究在 2015 年左右就开始就被热烈讨论,设计方案也有很多,我们把资产桥的范围限定为已落地的、将资产在不同系统间转移的方法,且不包括通过合成等方式在目标系统创造锚定来源系统资产价格但不具备底层资产赎回功能的衍生品。本文重点分析比特币在区块链网络间的迁徙历程。通过观察比特币在不同系统间的真实迁移规模,我们可以了解目前比特币资产桥的主要需求来源及相应解决方案的一个演化过程:映射代币模式的成功落地与去中心化改进。

比特币资产桥的产生背景

比特币是第一个真正落地的虚拟货币,也是区块链迄今为止最老牌、获得十年以上时间检验的应用产品,比特币的价值来源于其划时代的技术原创性、限定的总发行量和比特币社区的强烈共识。但试图取代法币支付系统、主打点对点转账功能的比特币协议在支持更加复杂的金融应用方面并不那么好用,后者被引入智能合约的以太坊加以实现,并开启区块链 2.0 时代,构建出如今的 DeFi 生态。

以太坊网络里的原生资产是以太币,以太币的基本作用是作为以太坊网络的功能代币为计算、存储、带宽资源支付 gas 费。在 DeFi 发展起来之前,以太币的价值并没有牢固的基础,在初始代币发行应用泡沫破裂后其市场价格曾一度下跌至 80 美元。

这个时候的 DeFi 早期应用,不管是借贷产品还是 DEX,都缺乏投资者较为喜欢或习惯持有的流动性资产,导致流动性不足。而当时中心化交易所的大部分交易量由比特币和稳定币相关的交易对贡献。于是在随后的发展中,以太坊网络陆陆续续发行出大量锚定美元价格的稳定币,也开始出现以 WBTC 为主的比特币映射代币。

映射代币模式

早在比特币时代,就有通过锚定链外资产发行映射代币的先例,Tether 公司推出的泰达币(USDT)可谓是这方面最成功的鼻祖。USDT 采用中心化的方式简单粗暴地为虚拟货币交易市场引入了美元计价单位,并打败其它精心设计的早期算法稳定币,至今流通市值仍占榜首。

技术上,USDT 利用将元数据内嵌在比特币网络的 omni 协议层实现分布式记账,omni 网络流通的 USDT 的结算性能和手续费支付遵循比特币网络,也就是 10 分钟左右出块。在以太坊生态繁荣起来后,Tether 开始以 ERC20 代币的形式在以太坊网络发行 USDT。

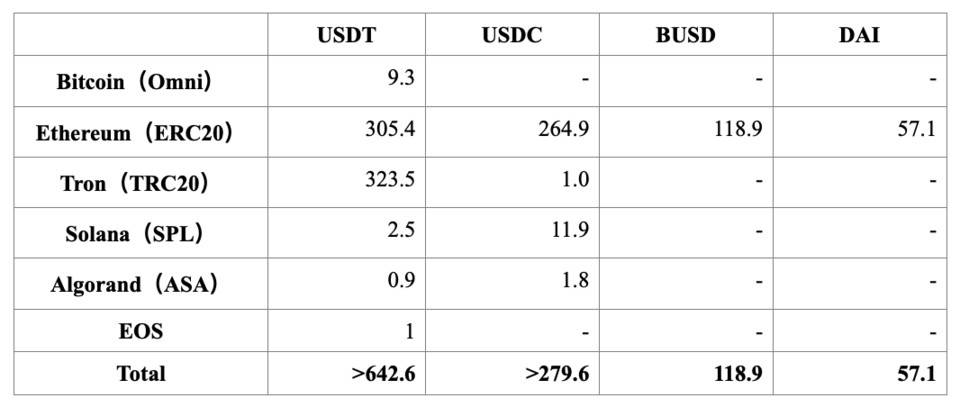

USDT 成功的商业模式吸引一批效仿者,例如 USDC、PAX、GUSD,他们抓住 USDT 的增发丑闻,通过寻求更高的合规性来与之竞争。而在一番角逐后,最终分到稳定币市场蛋糕的主要是 USDT、USDC 和 币安与 Paxos 合作发行的 BUSD。表 1 列出了这几个稳定币在各自展业的网络中的流通市值(小于 1 亿美元的情况有所省略),并将链上原生稳定币 DAI (通过超额抵押以太币等数字资产发行)列出作为对比。

从表 1 可见,有大约 1040 亿美元的链外资产以储备金托管的方式映射到了区块链网络,主要需求来源是以太坊用户(66%)。稳定币是盘活 DeFi 应用的主要流动性资产,也可以认为这种映射代币模式成功地将储备金资产从链外系统通过中心化托管运营的方式迁移至区块链系统。

而最初验证映射代币模式可行性的 Omni-USDT 因局限于比特币性能遇到明显的发展瓶颈(最近一次增发发生在 2020 年 4 月 23 日)。波场则利用其低廉的交易手续费成为了 20 多家中心化交易所为客户快速充提 USDT 的推荐渠道,从波场浏览器可以发现 USDT 的前十名持有者(78%)大部分为中心化交易所。

作为对比,链上原生稳定币 DAI 的规模其实是比较有限的,特别是在你了解到目前 DAI 流通量中的 60% 是由投资者抵押 USDC 借出以后(可将这部分 DAI 视为 USDC 的一个映射资产)。

另外一点说明是,以太坊关联公链 BSC 上流通的 BUSD (40.8 亿美元)、USDT (33.6 亿美元)、USDC (17.7 亿美元)并没有被罗列在各自发行方的透明性报告中,说明这些稳定币是由币安背书运营的稳定币的映射代币(二次映射),通过币安这个枢纽将其它链上的稳定币迁移至 BSC 上。

比特币的第一种映射代币

WBTC 实现了第一种映射代币模式下的比特币资产桥,其运营模式和上述稳定币非常类似,也是采用中心化托管运营的方式将比特币网络的比特币作为储备金锁定、在以太坊上发行可 1:1 兑换的 ERC20 代币 WBTC,供用户在以太坊网络持有比特币的风险敞口及实现相关的交易,目前总流通量约 87 亿美元。

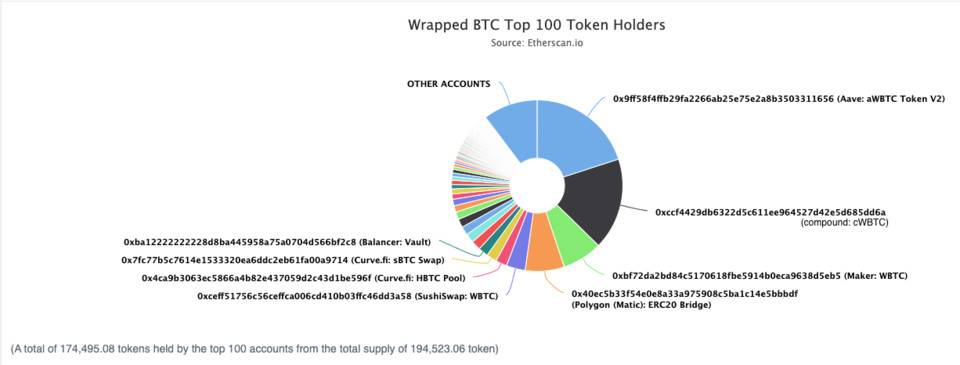

如图 1 所示, WBTC 主要被锁定在 DeFi 三大借贷产品和若干 DEX 的智能合约中,也有 7.5% 的 WBTC 通过资产桥被运送至 Polygon。

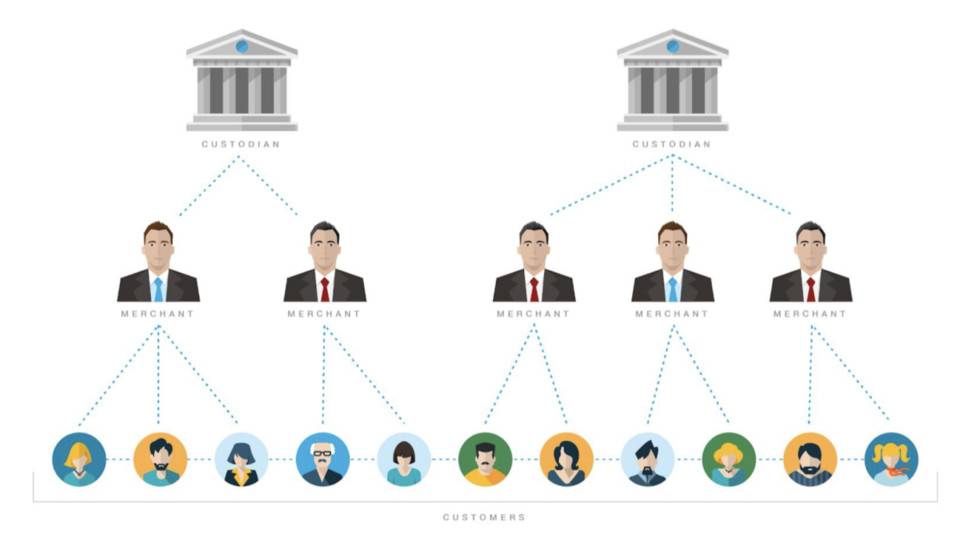

但为了避免单点攻击风险,WBTC 采用托管方、运营商联盟的双层架构,主要参与角色如下:

托管方:由 BitGo 负责保管比特币及铸造 WBTC 的私钥。

运营商:作为介于用户和托管方之间的代理商户,根据供需情况向托管方批量申请 WBTC 的铸造和销毁,并在各自的运营系统中将 WBTC 分发给用户。目前,WBTC 有 31 个商户构成销售联盟网络,每个商户持有可用来调用以太坊上的智能合约发起铸造、销毁交易的私钥。

用户:WBTC 的零售对象,持有 WBTC 并可在以太坊网络转移 WBTC,不具备申请发行和赎回 WBTC 的权利。用户通过运营商或者直接去交易所完成 WBTC 与 BTC 之间的兑换。

WBTC DAO 成员:由一个多签合约的私钥持有者组成,该多签合约控制 WBTC 相关智能合约的修改、托管方和商户的增减。

双层架构也可以节省用户的兑换时间,因为出于安全保障,铸造、赎回流程往往涉及到托管方冷钱包和多重签名的操作,商户可提前根据供需情况预留流动性做缓冲。用户与商户之间的交易基于商户信誉,为了提升用户体验,一般在几分钟能到账。

商户与托管方之间的交易透明可审计,WBTC 的接收方限定为列入智能合约白名单的商户地址,由多签管理的托管方一般会在商户提交申请的 48 小时内完成铸造或赎回流程,这些举措一定程度能通过 DAO 的监督治理来避免恶意增发。

WBTC的替代品

接下来,将视线从 WBTC 身上拉远一点,看一看将 BTC 运输到以太坊网络的整体体量。如图 3 所示,从 2020 年 5 月起,BTC 向以太坊网络迁移的规模一直在扩大,目前达到 120 亿美元左右。虽然 WBTC 仍然是比特币与以太坊之间的主要资产桥,也不乏有其它替代渠道。

HBTC和BBTC

HBTC 是火币于 2020 年 2 月在以太坊上推出的 H 系列映射代币的一种,支持比特币持有者通过火币交易所便捷地参与以太坊 DeFi 项目。其运营模式基本和 WBTC 相同,也采用用户代理的双层运营模式,HBTC 的优势在于交易所自有客户流量及现成的退出渠道(通过中心化交易所卖出比特币)。

无独有偶,币安也推出了 B 系列映射代币,例如 BBTC。虽然没有明确说明采用哪种运营模式,但本质上也是中心化托管源链资产、1:1 发行服务链代币的模式,币安交易所作为兑换枢纽实现跨链。

renBTC

与其它替代品不同的是,renBTC 向 WBTC 发起差异化竞争的挑战,这可能也是 Curve 很早就为其开辟流动性池的原因,目前有 60% 的 renBTC 被锁定在 Curve 的两个流动性合约中。

从 Ren 的官方资料看,该项目方有远大的目标,意欲采用免信任和非许可的方式打造一个实现任何链之间任何应用之间任意数量资产的迁移(Universal interoperability),并计划研发隐私交易技术。renBTC 只是其中一个子产品,原则上 Ren 协议支持任何使用 ECDSA 加密算法的数字资产,并在未来计划按需支持其它加密算法。

事实上,Ren 将 WBTC 等解决方案中的中心化托管方和运营商用一个由去中心化的 BFT 网络节点(被称为 Darknodes)维护的虚拟机 RenVM 替代,数字资产的到账验证及调度发行、赎回过程由智能合约里的算法自动执行,主要依赖以下两个特性实现免信任和非许可:

安全多方计算+门限签名

想要将 BTC 跨链至以太坊的用户仍需将 BTC 发送到一个 RenVM 指定的比特币托管地址,该地址的不同之处在于其 ECDSA 私钥是通过一种名为 RZL 的安全多方计算(MPC)生成的,以私钥分片的形式分布在 Darknodes (任何节点无法获知完整私钥),并通过要求三分之一以上的节点参与的门限签名来提高链上交易的可靠性。

节点分片

上述私钥生成和签名过程与基于 Tendermint 共识引擎的 BFT 共识算法结合。为了避免节点下线造成的安全性和可用性问题, Darknodes 将通过每天随机轮换一次的方式组成节点分片,轮值分片中的节点(至少 100 个)负责相关的计算和验证工作。

基于上述特性实现免信任、非许可的安全运行,关键依赖项包括 RZL MPC 算法的安全性、RenVM 的节点规模、以及节点激励的可持续性等。RZL MPC 算法的安全性待专业人士评估,本文就 RenVM 的节点规模和激励机制做简单讨论。

节点规模

目前 Ren 项目开发处于 sub-zero 阶段,由核心开发者负责共识和验算,也会引入非许可节点负责通讯和存储,Ren节点网站 显示 RenVM 目前有 1974 个注册节点,每个节点通过抵押 10 万个 REN 代币注册参与,在 Ren 进入到 zero 阶段后将向非许可节点开放共识和验算流程并实行 slash 惩罚机制来打击恶意行为。

激励机制

Darknodes 提供算力和存储资源的回报是分摊 Ren 系统跨链转帐的手续费,每 28 天为一个周期结算。按当前 REN 代币价格和最近一个周期的手续费收入估算,Darknodes 不考虑设备成本的年收益在 12.6% 左右,准入门槛在 5 万美元左右。

该收入受到 REN 代币本身的价格波动等因素影响并不稳定,收入形式直接取决于跨链币种,存在退出阶段的流动性风险。节点收入的可持续性主要在于收入来源的增值预期,这与跨链转账规模和 Ren 计划未来开展的隐私计算服务挂钩。

就现有业务规模来看,Ren 系统的网络效应有限。虽然 Ren 协议已经打通了 7 种数字资产到 Ethereum、BSC、Fantom、Polygon、Solana、Avalanche 这 6 种区块链的资产桥,但总锁仓量只有不到 8 亿美元,其中 7.7 亿是 renBTC,这可能和目前 Ren 协议支持的比特币以外资产(ZEC、DOGE、BCH、DGB、FIL、LUNA)并不是其它链上需求度很高的流动性资产有关。

虽然 Ren 协议已实现的资产桥输送规模比 WBTC 小一个数量级,但它是目前可支持多链多资产去中心化转移方案中体量最大的落地产品,尚未爆出攻击事件,产品规划具备比较高的功能扩展性和与 DeFi 应用的可组合性,例如用户可直接通过支持 RenBTC 的 DeFi 产品入口完成 BTC 跨链和参与流动性挖矿交易。

哈希时间锁

最后讨论一下提出时间更早的哈希时间锁技术方案(HTLC)。哈希时间锁最大的特点是利用哈希锁和时间锁机制实现交易双方资产的原子交换,无需可信第三方做中间人,可用于多跳支付和跨链交易。在万向区块链研究报告 2020 年第 34 期《跨链技术在金融基础设施的应用》中已经对哈希时间锁的技术原理做过描述,在此不再展开。

与前述资产桥方案相比,哈希时间锁通常被作为一个技术点整合到其它方案中,例如比特币闪电网络,而很少有单独作为资产桥服务零售客户的实例。主要原因是哈希时间锁功能单一,对应多链场景可扩展性比较差,且原子交换是以牺牲时间成本为代价的,例如:由于延时的存在,在价格波动下,一方可能因为价格向优于对手方倾斜而毁约。所以哈希时间锁虽然受到各国央行的重视,曾多次出现在央行数字货币进行跨账本券款对付、同步跨境转账等 PoC 方案中,但还存在缺陷,需要进一步改进。

思考与总结

本文从比特币的迁徙视角,回顾了区块链网络之间资产桥产生的原始动力来源及解决方案的落地成果和演化过程。

目前比特币迁移的主要需求方是想参与以太坊生态 DeFi 项目谋求资产增值和交易便利性的比特币持有者,共计约 120 亿美元的比特币被锁定并映射至以太坊流通。虽然目前只占比特币流通总流通量的 1.4%,但从历年迁移规模的增长曲线来看,自 2020 年 5 月份起总体呈快速增长趋势,预期未来将有更多的比特币向其它区块链网络迁移。这些映射代币主要被用于参加头部 DeFi 项目,例如借贷和 DEX。比特币持有者的资产增值需求在比特币源链性能和应用发展滞后的情况下将一直存在。

以中心化机构托管和运营的映射代币模式在 USDT 和 WBTC 的代表下是目前来说最为成功的资产桥方法。其运行原理容易被理解,在向合规性过渡的过程中复杂性小。renBTC 作为 Ren 协议的主推案例,从去中心化、可扩展性的解决路径上寻求差异化竞争,提出免信任、非许可、适用任意链之间的通用互操作性方案,目前积累了大约 WBTC 十分之一的迁移体量。RenVM 依赖的密码学算法安全性有待实践检验,网络效应的形成也依赖节点激励的可持续性及应用用户体验的提升,相对其它 WBTC 替代方案具有比较明显的创新优势和发展潜力。

参考资料:

[1] Vitalik Buterin, Chain Interoperability. Technical Report. R3 Corda. 2016.

[2] Belchior et al., A Survey on Blockchain Interoperability: Past, Present, and Future Trends. arXiv:2005.14282.

相关推荐