Uni向左 Sushi向右

Uniswap是DEX的真正开创者,而Sushiswap是拷贝Uniswap发展起来的社区项目。Sushi对Uni的流动性撬动之战是去年DeFi最惊心动魄的一战。如今两者各自走向不同的发展道路。

Uni的2021

Uniswap的2021有如下几个重点:

AMM模式的迭代

AMM虽然是Bancor率先在加密领域提出的,但真正发扬光大的还是靠Uniswap。Uniswap赋予AMM生命,而AMM也是Uniswap的立身之本。2021年Uni依然将AMM的升级迭代放在首位。

而这会在Uniswap的V3体现出来,V3的具体细节还不得而知,但从其透露的消息看,它试图改善交易者和流动性提供者的AMM体验,进而提升资本的效率和灵活性。

可扩展的探索

2021年会是Layer2落地探索之年。目前路印和ZKSwap都已经有了layer 2的DEX,Synthetix也在采用Optimism的方案,据说Uni也计划采用Optimism的layer 2方案。如果采用Optimism的方案,可以大幅降低其交易费用,加快其交易的速度。不过Optimistic rollup的方案,虽然易于集成,但在安全上也存在一定的权衡,且资金撤出期也较长,并不完美。

(uniswap可能会采用optimistic rollup技术,Optimism)

蓝狐笔记估计,未来Uniswap会迭代其Layer2解决方案,当时机成熟时,采用ZK-rollup的可扩展方案也是有可能的。

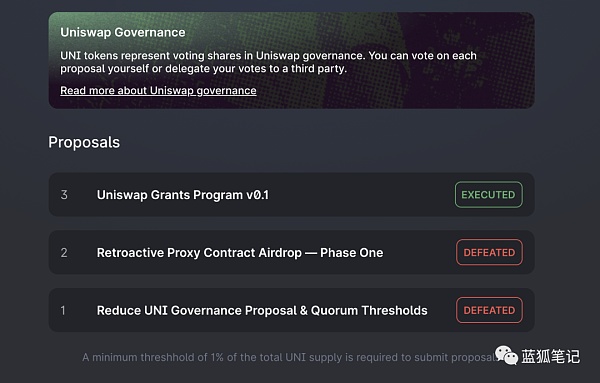

治理的突破

Uniswap的治理是Uniswap持续发展的关键。

(Uniswap的治理提案,Uniswap)

从上可以看出,Uniswap更像是少林派,它专注于修炼内功,并希望在DEX之路上一直处于领先地位。

Sushi的2021

如果说之前的Sushi是对Uni的完全拷贝,而如今,Sushi开始走向不同的发展道路。它试图跟DeFi的各个项目发生更多的连接,从而找到属于自己的道路。

Mirin

Mirin是Sushi协议的V3,其目标很大,试图大幅(10-20倍的增幅)增加流动性,从而让它不仅在DEX领域排名前列,而且要在整个加密交易所中排名前列。其达成这一目标的方法如下:

特许经营池

特许经营池是Sushiswap的流动性的扩展计划,一些交易所(如币安)通过集成sushi协议,为其用户提供作为流动性提供者的收益。流动性代币添加到第三方的平台,也即是subpool,subpool会汇入mainpool,也就是会汇入sushiswap的整体流动性中。

对于交易所来说,通过为用户提供更多收益的可能性,利于留住用户,而对sushi来说,则可获得更多的流动性,可以有更好的用户体验。

(Sushiswap的subpool示例图,sushiswap)

双收益的治理代币

MIRIN允许其特许经营池有双收益功能,除了在Sushi上可以赚取收益之外,第三方平台还可以为其用户提供该subpool的治理代币,从而获得更高的收益。MIRIN为交易所提供无缝集成Sushiswap流动性提供和挖矿的选项。

1.KP3R支持的收益再平衡

Sushiswap的v3计划提供自动收益再平衡工具,由KP3R支持。keeper为寻求最高收益进行各种计算和比较,并自动切换到这些交易对。

2.集成一键式Zap功能

通过集成Zap工具可以减少用户提供流动性耗费的gas费用,可以提供:一键式兑换+增加流动性+挖矿;一键式从Uniswap/Balancer/Curve迁移流动性+挖矿;一键式切换代币池以获得更高的APY。

3.新的LP Curve选项

在提供新的LP时,MIRIN建议可提供更多的做市模式,Sushiswap目前采用Uniswap的恒定乘积,其有计划增加新的选项:再平衡Curve(也就是balancer的模式)、Bonding Curve(也就是curve的模式)。

BentoBox

BentoBox一开始是想做借贷,但后来扩大其范围,从借贷扩展到更大的范围。目前的BentoBox是持有所有代币的单个资金库(Vault)。除了借贷合约之外,也可以为其他协议服务。任何人都可以构建基于BentoBox资金库的扩展:一旦某个代币被资金库批准,使用BentoBox构建任何协议每个代币无需再次批准;内部代币转移(包括在使用BentoBox的不同协议之间)和高级转移(如一对多转移)的gas费会较低;用户的资金和协议在内部可以分开。只有用户批准的协议才能访问用户的资金。

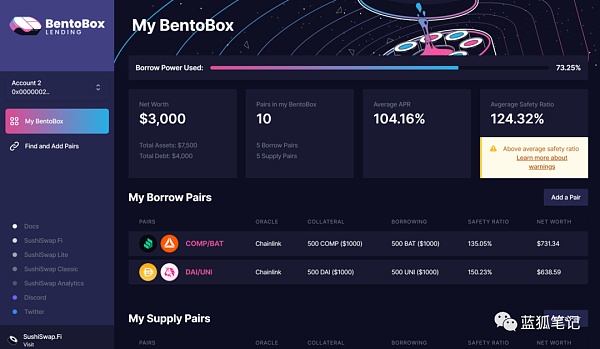

BentoBox的借贷

(BentoBox的Demo图,BentoBox)

基于BentoBox的首个产品是借贷。任何人可以使用一个代币和一个抵押代币来创建代币对,类似于Sushiswap上创建流动性代币对;用户可以通过提供资产来赚取收益;用户可以通过提供抵押品来借入资产。其资产的目标利用率在70-80%之间,这是可以从总供应量资产中借入的百分比。

在BentoBoX借贷中,用户创建借贷对是孤立的,风险也因此是隔离的。它会使用链上和链外的预言机。其利率也是动态的,主要取决于其资产的利用率,利用率低则利息低,利用率高则利息高,如果达到100%的利用率,其利息每8个小时翻倍,以此来调节供求关系。提供的资产还可以用于闪贷,为供应者提供额外的收益。

对于Sushi持有人来说,有两个费用的捕获,借款人支付的复合利息,其中9%会给到SushiBar的用户(90%给到资产提供者、1%给到开发者);还有就是发生借款清算时,其清算收益9%会给到SushiBar(90%给到资产提供者、1%给到开发者)。这意味着如果Bentobox能够成功,这对sushi持有人是有利的。

新域名+IPFS

Sushiswap会于2021年启用新域名,目的是为了展示其不仅仅是DEX,也会进入更多DeFi领域的方向。此外,它还计划支持IPFS。

集成

集成由Rune/Moonbeam支持的跨链AMM;通过ArcherDAO进行MEV集成;给予钱包、dApp、协议的sushiswap构建激励。

Layer 2

Sushiswap计划采用ZK-rollups方案,它目前在跟进Matter Labs的技术方案。不过目前还没有最终决定。

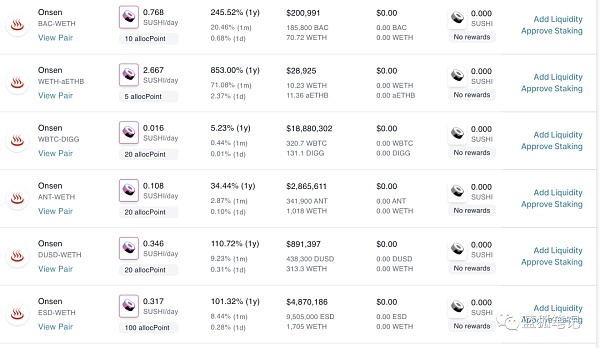

Onsen

Onsen是Sushiswap连接社区力量的重要举措。该计划会给予一些低市值的项目支持,激励其在sushiswap上提供流动性,获得更多发展机会。例如Basis、Hegic等也参与了Onsen计划。

(sushiswap的Onsen流动性挖矿,Sushiswap)

Uni向左,Sushi向右

Uni和Sushi的道路日渐不同,这其中包括未来非常重要的layer2方案采用、代币经济模式、新产品、社区连接等。

在Layer 2方面,如果按照现在的计划,Uniswap有可能采用Optimistic rollups,而sushiswap使用zk-rollpus的方案,如果sushiswap采用这一个方案,这意味着,YFI生态的其他项目(如hegic、alpha、cream…..)基本上也会采用这一个方案,从而保证其可组合性。

在产品发展路线上,Uniswap聚焦于AMM模式的V3版本,它更像是闭门修练少林内功;而Sushiswap则开始考虑bentobox的借贷、Mirin、跨链等更多DeFi产品的探索,更像是一个试图融合百家之长的玩家,它在试图摆脱拷贝Sushiswap影子。

在代币经济模式上,目前sushi代币可以捕获交易费用,而Uni还处于待开发状态。

从它们的路线图,我们看到了两种完全不同的演化路径。一种试图在DEX的AMM模式上进行更深入探索和实践,它是一种纵深的方向;而另一种试图在DEX之外寻找更广阔的天地,试图发挥社区的力量,这是一种横向的探索。

这两种方向都有探索的价值,最终来说,纵深方面,DEX还有很大的空间可以挖掘;横向扩展来说,一旦其中一个新的产品能够改变目前的格局,也会有意想不到的收获,至于那种路径更有前景,也许每个人的答案会不一样吧。

相关推荐