爱美客:专注研发的医美龙头 依托高速成长市场 市占率+净利润有望双升

导读:

这是一家轻医美的龙头企业,轻医美(不动刀)是爱美女士最爱,而这块正是这家公司所主要覆盖的玻尿酸和肉毒素的领域,具有消费频次高、复购率高的特点,终端客户需进行定期注射以保持预期的修复效果,因此终端客户具有较高粘性。市场规划预计510亿,过去5年复合增长26%,该公司15-19 年营收/业绩复合增速49%/104%,超过上市同行,详细了解一下这家公司的真面目:

爱美客(300896)

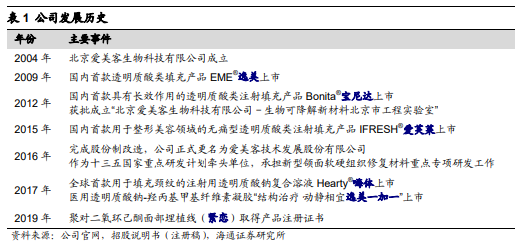

爱美客成立于2004年,相对于同行,专注于轻医美产品的研发和销售,已推出6款定位不同需求产品,实现玻尿酸系列产品和面部埋植线的产业化,也是最早获批相关资质的本土企业。

18年医美玻尿酸市占率8.6%,排本土品牌第一。

主要业务:玻尿酸产品为核心,规模快速增长

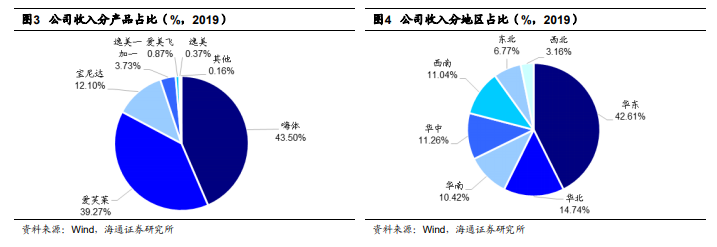

公司99%收入由5款玻尿酸系列产品贡献;直销为主,98%收入来自非公立医疗机构为主;终端覆盖率以北京为中心,覆盖31个省、市、自治区的销售网络;产品销售没有明显的季节性特征。

PK华熙 & 昊海:专注医美线 品类优势明显

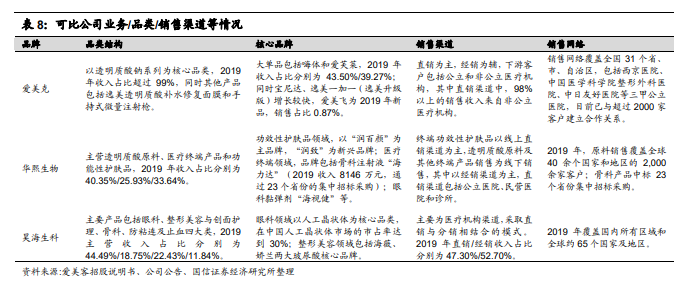

产品专注于玻尿酸。与同行业上市公司华熙生物以及昊海生科相比,爱美客公司专注于以玻尿酸系列为主的医美产品业务,占比达99%。公司多个品牌的玻尿酸产品涵盖了额部、鼻唇部、颈部等区域皮肤修复。

产品的研发投入情况。爱美客2019年研发费用4856.37万元同比44.18%,占营业收入的比重为8.71%,高于昊海生科同期的7.25%和华熙生物同期的4.98%。

人员结构。截止2019年底,公司共有研发与技术人员72人,占员工总数的比例为22.86%,略高于昊海生科同期的19.66%和华熙生物同期的16.76%。

三者均采用了经销、直销相结合的销售模式。相对而言爱美客经销比例较华熙生物和昊海生科低;而在直销模式下的终端客户结构相似,即绝大部分为民营医院/诊所/门诊部,少量为公立医院。

爱美客的经销占比正在稳步提升。由从2016年的不到20%提升至2019年的36%,一定程度上也带动了公司销售的快速增长。

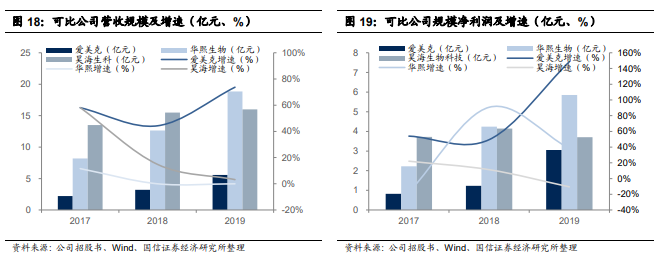

公司业务结构相对单一。因此整体营收规模小于两家可比公司,但单从可比的医美业务产品的销售规模看,公司销售规模大于华熙生物和昊海生科。

营收高增长。公司近年来营收维持高增长,2019年营收5.58亿元,同比+73.74%,2015-2019年复合增速达到49.44%,均高于华熙以及昊海,预计与公司新产品的有效推广有关,且在今年上半年业绩逆势实现双位数正增长,而华熙及昊海则受疫情影响业绩较去年同期显著放缓。

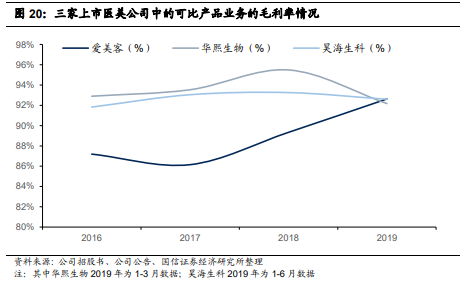

医美业务毛利均相对较高,爱美客提升趋势明显。医美产品具备明显的高毛特征,爱美客2017-2019年综合毛利率分别为86.15%/89.34%/92.63%,呈现逐年上升趋势,主要得益于嗨体、宝尼达等高毛产品占比的提升。其中嗨体2017-2019年毛利率分别为89.78%/90.30%/92.99%,营收占比从2017年的15.34%快速增加至2019年的43.50%;宝尼达2017-209年毛利率分别高达98.15%/98.11%/98.73%,营收占比从2017年的7.10%增加至2019年的12.10%。

费用率。公司销售费用随销售规模扩大而增加,费用率比例下降。费用率来看,公司销售费用随销售规模扩大而增加,2017-2019年分别为4191万元/6241万元/7717万元,占收入的比重分别18.83%/19.44%/13.84%。

爱美客资产周转能力相对更优。对比华熙生物和昊海生科,总体维持稳健水平,且均远高于可比公司水平,主因公司销售结算方式以款到发货为主,应收账款平均余额较低。

经营性现金流方面,公司直销客户以非公立医疗机构为主,合同一般约定款到发货,或当月/次月结清方式,经销模式采用先款后货的结算方式,整体回款速度快,一定程度反映公司经营状况良好,商业地位稳固,利好经营性现金流状况向好。

偿债能力方面,公司流动比率与速动比率呈上升趋势,资产负债率呈下降趋势,反映资产负债结构合理,偿债能力较强。

医美市场规模扩大本土品牌市占率提升

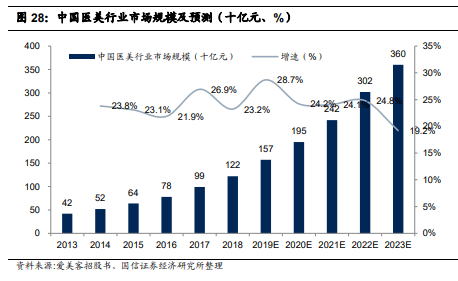

市场规模方面,据Frost&Sullivan数据,近年来中国医美市场规模迅速扩大,2018年中国医美行业市场规模达到1216.7亿元,相对于2014年复合增长率达到23.6%,预计2023年市场规模有望达到3601.3亿元。

而庞大的医美市场根据是否需要手术又分为手术类和非手术类(轻医美或微整),其中以注射类为代表的非手术类项目由于恢复时间短、价格及风险较低,近年来增速相对较快,2018年市场规模预计510亿元,2013-2018年复合增速达26.09%,高于整体医美市场增速,预计2022年在整体医美市场的销售占比达到43.71%。非手术类医美正是上游医美玻尿酸、肉毒毒素等生产销售企业的主要覆盖领域,具有消费频次高、复购率高的特点,终端客户需进行定期注射以保持预期的修复效果,因此终端客户具有较高粘性。

医美玻尿酸市场:国产替代空间大,爱美客市占率领先

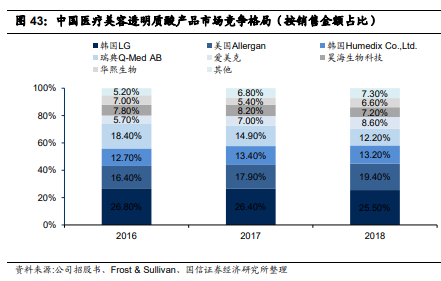

本土品牌则以爱美客、华熙生物、昊海生物科技代表,这3家企业2018年整体市占率为22.40%,较2017年提升1.80pct,其中爱美客以8.60%的市占率领跑本土企业。

目前进口品牌仍占据市场主流,以韩国LG集团旗下的伊婉、美国Allergan旗下的乔雅登、瑞典Q-MedAB旗下的瑞蓝为代表,2018年市占率为70%左右。本土品牌则以爱美客、华熙生物、昊海生物科技代表,这3家企业2018年整体市占率为22.40%,较2017年提升1.80pct,其中爱美客以8.60%的市占率领跑本土企业。

预计随着本土产品品类的增多,质量的逐步提高,本土品牌的市场销售收入有望进一步提高。据爱美客招股书披露的信息,弗若斯特沙利文分析预测中国医疗美容透明质酸终端产品市场规模将在2021年超过50亿元人民币,本土品牌占比将达到约30.0%。

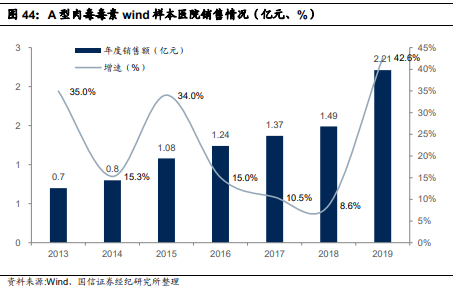

从竞争格局看,注射用肉毒杆菌毒素技术壁垒较高,兰州生物制品研究所的“衡力”为唯一国产品牌。爱美客已于 18 年 9 月与韩国 Huons 公司签订 A 型肉毒毒素产品在中国的合作协议,代理期10年,因此肉毒毒素有望成为公司未来新的业务增长点。

估值

公司是国内生物医用软组织修复材料领域的创新型领先企业,相对上市同行专注于轻医美产品的开发销售,已推出6款定位不同需求产品,也是最早获批相关资质的本土企业,先发优势明显。

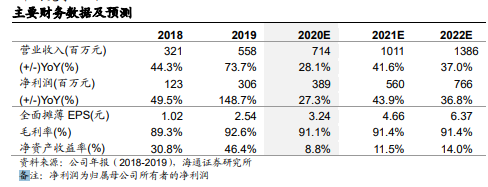

预计2020-22年收入各7.1亿元、10.1亿元、13.9亿元,同比增长28.1%、41.6%、37%;归母净利润各3.9亿元、5.6亿元、7.7亿元,同比增长27.3%、43.9%、36.8%。采用PEG估值方法,参考同业可比公司,给以公司2021年1.5-1.6xPEG,给以合理市值区间369-394亿元。

来源:

《爱美客:医美龙头持续推新,先发优势显著》,海通证券,2020.9.27

《爱美客:医美龙头壁垒深厚,享“美丽经济”确定性红利》,国信证券,2020 .9.27

相关推荐