解读加密指基里的“灰度”:Bitwise10加密指数基金

Bitwise10加密指数基金采取了跨市场流通转让的方法,即发行市场与流通转让分别在加密货币市场和美股市场,不开放赎回、允许比特币实物出资的运作模式,与灰度的产品设计异曲同工。随着指数基金的优势逐渐被投资机构认可,越来越多的加密资产管理公司推出指数基金,未来指数基金将成为加密货币市场一股重要的力量。

新晋加密指数基金BITW

美东时间2020年12月9日,由加密指数资管产品提供商Bitwise管理的Bitwise10加密指数基金(Bitwise 10 crypto index fund)成功在美股场外市场OTCQX上市,基金二级市场交易代码为BITW。

Bitwise10加密指数基金成立于2017年11月22日,是一只寻求追踪加密货币市场走势的市值加权指数基金。截止2020年12月21日,该基金的资产管理规模为1.99亿美元,二级市场交易量达2700万美元。

Bitwise10加密指数基金AUM、报价、交易情况

来源:Bitwise官方推特

根据官网披露的情况说明书,截止2020年11月30日,Bitwise10加密指数基金共持有BTC、ETH、XRP、LTC、BCH、LINK、ADA、XLM、EOS、XTZ等10个加密货币,持仓权重分别为74.4%、13.1%、6.2%、1.3%、1.2%、1.0%、1.0%、0.8%、0.6%、0.4%(2020年12月24日,Bitwise已宣布其基金将XRP持仓清算完毕,XRP被剔除出基金资产组合)。截止2020年12月21日,BITW在OTCQX市场报价84.48美元,相对于基金净值溢价高达327%。

Bitwise10加密指数基金净值与价格走势、持仓分布(注:左图蓝线为基金净值曲线,绿线为二级市场价格曲线)

来源:Bitwise

Bitwise10加密指数编制规则

Bitwise10加密指数基金采用完全复制型指数基金策略,跟踪的标的指数是Bitwise 10 Large Cap Crypto Index(BITX),中文全称Bitwise加密大市值10指数。该指数采用流通市值加权方式,并经过通胀调整(5年),构建反映加密货币市场上市值最大的10个加密货币的走势。该指数基期为2017年1月1日,基点为964点,指数对加密货币市场的市值覆盖目标范围在80%以上。

Bitwise加密大市值10指数在样本空间、选样方法、指数计算、样本调整方面的编制规则如下:

(一)样本空间

符合以下条件的加密货币:

①加密且不记名的数字资产。

②非稳定币、非法币、非稳定币和法币的组合、非硬资产。

③可自由交易和自由持有的数字资产。

④至少在2个或2个以上的平台交易,无退市问题,并且单个合格平台的交易量不得超过最近30天以美元计价交易总量的90%。

⑤允许气隙式冷藏的数字资产,包括可以生成离线钱包和离线交易签名的数字资产。

⑥无已知的安全漏洞的数字资产。安全漏洞包括但不限于:严重的bug、过度暴露于51%的攻击环境或其他Bitwise认定的安全漏洞因素。

⑦过去三十天的交易额超过通胀调整后的流通市值的10%的数字资产。

⑧可在纽约州或南达科他州受监管的信托公司作为第三方托管人保管的数字资产,或Bitwise认可的其他受监管的托管方可保管的数字资产。

⑨其他无触犯现行法律、法规的数字资产。

⑩其他。

(二)选样方法

①第一步:

在样本空间的基础上选择符合以下条件的数字货币:

1)至少在2个合格平台上交易,并且不受存取款资本管制的数字货币。

2)在过去三个月的每个月中,以最近30天美元计价的交易量作为统计依据,前100名合格的加密资产中至少有一项是最大加密交易对。

②第二步:

汇总在合格交易平台上的所有法定对交易对(crypto-to-fiat),剔除存在提款问题的交易对。

③第三步:

将非美元计价的交易对转换成美元计价。

④第四步:

汇总每个交易对(crypto-to-fiat)在过去一小时以美元计价的总交易量。

⑤第五步:

根据每个交易对在过去一小时的交易量占全部交易对总交易量的份额,为其赋予一个权重。

⑥第六步:

将每个交易对的价格乘以其对应的权重,得出综合价格。

⑦第七步:

将每个交易对的自由流通量与通胀调整后的流通量进行加总,再乘以该交易对的综合价格,得出通胀调整后的流通市值。

⑧第八步:

按通胀调整后的流通市值由高到低排名,选取排名前10的加密货币构成指数样本。

(三)计算方法

(四)样本调整

Bitwise定期(每隔1个月)调整指数样本的成份和权重,调整内容包括样本币调整、自由流通量调整和五年通胀调整。本文不再展开。

Bitwise10加密指数基金投资流程

按照投资市场进行划分,投资者可通过一级市场和二级市场对Bitwise10加密指数基金进行投资。

在二级市场上,投资者可以通过向OTCQX市场的经纪商开立账户,直接在美股场外市场交易基金份额,由于目前基金份额不支持通过一级市场进行赎回基金份额,OTCQX市场是Bitwise10加密指数基金投资者的唯一退出渠道。OTCQX是美国场外交易市场的一部分,该市场隶属于OTC Markets Group(场外交易市场集团),该集团是一家为美国场外证券市场提供服务的私人公司。

OTC Markets Group 集团旗下市场构成

制图:Chain Hill Capital

投资者也可通过在一级市场参与非公开发行的方式申购Biwise10加密指数基金的基金份额。

Bitwise面向个人、机构及退休账户等实体的投资者提供申购通道,投资者需要满足美国1933年《证券法》D条例506款中的合格投资者要求才能参与一级市场的非公开发行。

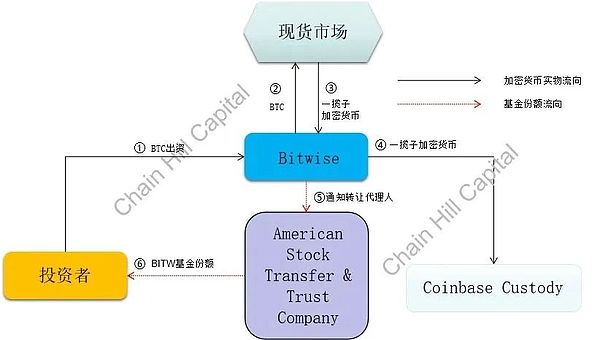

在参与一级市场非公开发行过程中,投资者可通过两种方式进行出资——现金或BTC。通过现金出资的方式,投资者需要在Bitwise官网上提交申购文件,然后上传相应的材料。Bitwise将聘请一家公司(Theorem Fund Services LLC)作为管理员(Administrator),协助Bitwise接收申购文件和后续的基金会计工作、行政工作等任务。递交申购文件后,对方需要对材料进行审核,该过程需要数个工作日。审核通过后,投资者支付申购款。基金管理人将按照指数成份的权重比例,在现货市场上将法币现金兑换为一揽子加密货币,然后存入基金的托管方(Coinbase Custody)进行冷存储托管。于此同时,Bitwsie聘请服务公司(American Stock Transfer & Trust Company)作为基金的份额转让代理人,负责处理份额的分配、转让等工作,该公司将新发行的基金份额分配至投资者账户中。

Bitwise10加密指数基金非公开发行(现金申购)流程原理图

制图:Chain Hill Capital

除了现金申购之外,Bitwise还提供了比特币实物出资的方式。投资者将比特币实物通过链上转账的方式发送到Bitwise指定的区块链地址以完成出资。基金管理人接收到比特币实物出资款后,按照指数成份的权重构成比例,在现货市场将比特币实物卖出,最后兑换为一揽子加密货币。获得一揽子加密货币后,基金管理人将该资产存入Coinbase Custody进行冷存储托管。份额转让代理人将新发行的基金份额分配至投资者账户中。

Btwise10加密指数基金非公开发行(比特币实物申购)流程原理图

制图:Chain Hill Capital

高溢价催生套利机会

Bitwise10加密指数基金采取了跨市场流通转让的方法,即发行市场与流通转让分别在加密货币市场和美股市场,再叠加不开放赎回、允许比特币实物出资的运作模式,这种运作模式与我们此前发表的《深度:解构灰度比特币信托》文章中的灰度模式有异曲同工之妙。在这种运作模式下,当基金份额禁售期过后,加密货币市场的抛压将会被转移至美股市场,由于价格偏离净值的幅度巨大,导致借贷套利的现象经常发生。由于存在着借贷套利,份额到期后存在着归还资金的压力,若以比特币实物出资,则在美股市场上抛售份额后获得的资金又可以带回加密货币市场,构成买入加密货币的上行动力,由此形成完美的闭环。经我们研究发现,Bitwise10加密指数基金也采用了与灰度一模一样的策略,套利机会应运而生。

Bitwise同样提供了现金出资和比特币实物出资两种方式,由于二级市场的报价呈正溢价,且不开放赎回,因此套利的方向为:一级市场申购,二级市场卖出。有三种常见的套利模式:现金借贷套利模式、实物借贷套利模式和份额借贷套利模式。本文着重对这三种套利模式进行阐述,其他延伸的套利模式暂时不展开。

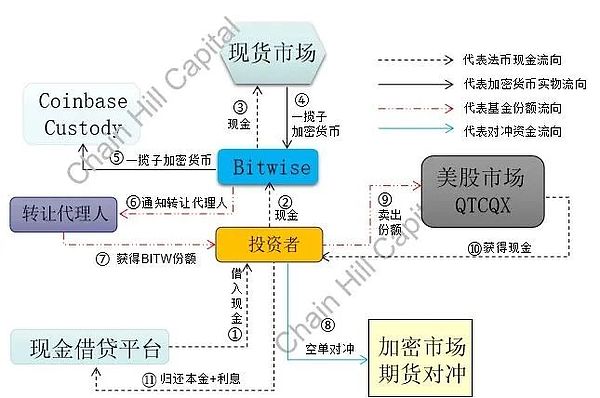

现金借贷套利模式:

在现金借贷套利模式下,投资者借入法币现金,参与Bitwise10加密指数基金的一级市场申购,待基金管理人处理完申购确认适宜后,投资者获得基金份额。为对冲基金资产到期不足以偿还法币借贷资金,可在加密市场对冲指数成份币种下行的风险。12个月锁定期后,投资者在美股OTCQX二级市场上抛售BITW基金份额,获得现金,同时平仓对冲的期货空单。投资者卖出份额后获得的现金扣减借入的本金及相应的利息,剩余部分即为现金借贷套利的利润。

Btwise10加密指数基金现金借贷套利流程原理图

制图:Chain Hill Capital

实物借贷套利模式:

在实物借贷模式下,投资者借入比特币实物,参与Bitwise10加密指数基金的一级市场申购,待基金管理人处理完申购确认适宜后,投资者获得基金份额,等待12个月锁定期后在美股OTCQX二级市场上抛售BITW基金份额,获得现金。投资者在美股市场上抛售份额获得的现金,带回加密货币市场,买入比特币现货,将比特币现货及相应的利息归还给借贷,剩余的部分即为实物借贷套利的利润。

Btwise10加密指数基金比特币实物借贷套利流程原理图

制图:Chain Hill Capital

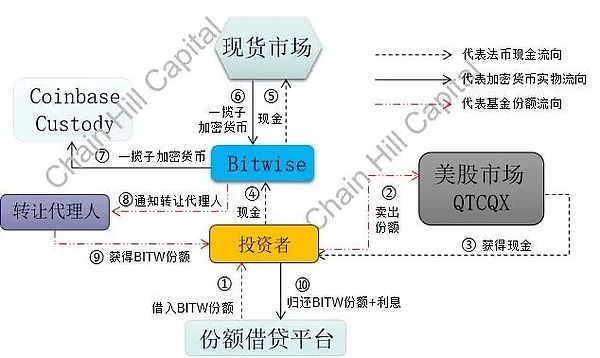

份额借贷套利模式:

在份额借贷套利模式,投资者借入可用的BITW基金份额,在美股OTCQX市场上抛售基金份额,获得现金。投资者获得现金或,将有两种选择,一种是直接以现金参与一级市场申购,一种是先买入比特币实物再参与一级市场申购。

当投资者选择以现金参与一级市场申购时,将抛售份额后获得的现金作为出资款认购相应的数量的份额,待基金管理人处理完申购确认适宜后,投资者获得BITW基金份额。12个月锁定期后,投资者可将该份额连同相应的利息归还给投资机构。剩余的现金即为“份额借贷——现金申购”套利模式下的套利利润。

Btwise10加密指数基金“份额借贷——现金申购”套利流程原理图

制图:Chain Hill Capital

当投资者选择以比特币实物作为一级市场申购出资款时,将抛售份额后获得的现金在现货市场上买入等值的比特币实物,并以此作为出资款认购相应的数量的份额,待基金管理人处理完申购确认适宜后,投资者获得BITW基金份额。12个月锁定期后,投资者可将该份额连同相应的利息归还给投资机构。剩余的现金即为“份额借贷——实物申购”套利模式下的套利利润。

Btwise10加密指数基金“份额借贷——实物申购”套利流程原理图

制图:Chain Hill Capital

由于Bitwise10加密指数基金刚上市,目前借贷套利活动还远不及灰度的产品,因此无法判断三种借贷套利的参与者规模。不过,由于其原理设计与灰度的产品非常相似,因此这三种套利模式未来可能将被市场采用。

与灰度产品的异同

Bitwise10加密指数基金与灰度旗下的灰度大盘基金(Grayscale Digital Large Cap Fund)相似度非常高,在产品条款设计、市场运作模式上有着诸多相似之处,本文将以灰度大盘基金为例进行对比。

虽然灰度大盘基金的英文全称Grayscale Digital Large Cap Fund并未标注它是个指数基金,但从产品的设计上它与Bitwsie的产品高度相似,基本可以视为一支指数基金。灰度大盘基金跟踪一个名为TradeBlock Grayscale Digital Large Cap Index的指数,该指数由灰度编制开发,TradeBlock 负责计算和维护。灰度大盘基金与Bitwise10指数基金的标的指数同为市值加权策略,但Bitwise大市值10指数的成份数量为10个,灰度大盘基金的标的指数成份数量为5个,两个指数的目标市值覆盖范围、指数调样频率方面也有所差异。

Btwise10加密指数基金与灰度大盘基金标的指数对比

制图:Chain Hill Capital

两只基金在申购、赎回层面的设计也有所异同。两只基金一级市场申购均为非公开发行(私募),且都需要满足1933年《证券法》D条例506条款下对合格投资者的要求。申购通道也均为官网在线申购。两只基金目前均不开放赎回。

但两只基金在申购时间和申购门槛方面有差异。Bitwise10加密指数基金是每周三开放申购,若周三加利福尼亚银行关闭营业,则在营业后的第一个工作日开放申购。灰度大盘基金原则上每日开放申购,但灰度可随时关闭申购。Bitwise的首次申购门槛为2.5万美元,若投资者此前参与过申购,追加申购的门槛则为1万美元。灰度大盘基金的申购门槛则为5万美元。

Btwise10加密指数基金与灰度大盘基金在申购、赎回方面的对比

制图:Chain Hill Capital

Bitwise10加密指数基金的成立时间稍早于灰度大盘基金,但两者目前都支持在OTCQX市场上转让,两只基金新发行的份额锁定期也均为12个月,两家公司都选择了Coinbase Custody作为基金加密资产的托管方。

目前灰度大盘基金的年管理费为3%/年,2020年12月21日,灰度宣布将从2021年1月1日起下调灰度大盘基金的管理费至2.5%/年,届时管理费将与Bitwise10加密指数基金一致。

Btwise10加密指数基金与灰度大盘基金条款、服务商对比

制图:Chain Hill Capital

指数基金的优势

近年来,加密货币市场指数化投资的趋势越发明显,越来越多的资产管理公司推出基于市场指数的被动式指数基金产品。指数基金在传统金融领域实践了数十年,有着强大的理论基础和优秀的实践成果,为加密货币市场实践指数化投资提供了良好的借鉴。指数基金有如下几方面优势:

①市场效率角度

从EMH(有效市场假说)理论出发,越接近强势有效的市场,市场的定价效率就越高,主动型基金经理捕获超额Alpha的难度就越大。加密货币市场是一个竞争充分、高度透明、流动性强的市场,从长远看,其市场定价效率会越来越强。鉴于指数投资可以捕获市场的整体效益,从长期看被动型指数基金的表现会胜过主动管理型型基金。

②高透明性

指数投资具备高度透明的特征,可抵消主动型投资组合中资产敞口不透明的风险。

③流动性强

以市值加权为代表的指数,指数样本覆盖的市值范围大、流动性好,再加上指数投资分散配置的特征,可以承接大资金对流动性的要求。

④具备优胜劣汰功能

指数编制有定期调样功能,定期根据底层资产的市场表现及基本面情况调整,调样规则按照编制方案执行,弱化人为主观调仓带来的不确定性风险。

仟峰资本前瞻性地布局了加密数字资产市场的被动式管理产品,目前在运行两支加密指数基金。有别于同行的指数基金,仟峰资本的加密指数基金更类似于增强型指数基金,在追踪和复制指数的基础上,加入部分主动管理的因子,特别是在风控及收益优化层面进行了差异化的调整,实现收益增强的效果。主要优势有两方面:

(1) 高效的仓位控制方案。仟峰资本的指数基金在建仓环节加入了自行研究开发的“仟峰多因子定投策略”,对仓位进行控制,该策略属于同行中的原创,可有效降低持仓成本/抑制成本上行,提升收益率。

(2)量化套保的风控策略。仟峰资本的指数基金引入量化套保模型,用少量资金缓释净值曲线的大幅异动。

相关推荐