去中心化衍生品交易的商业版图(下)

本文上半部分(可查看本公众号9月23日内容)介绍了DEX衍生品的现状、分类与对比,了解到目前DEX衍生品交易量较低,未来会有较大的增长空间,DEX衍生品交易按照类型被分为永续合约、期权、合成资产类产品、利率衍生品、二元期权、波动率指数,按照撮合形式被分为AMM与订单薄两种类型。本文下半部分将会为大家介绍本文剩下的三个部分。

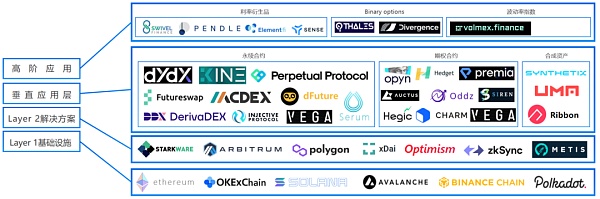

DEX衍生品交易的商业版图

衍生品交易是商业行为更为高阶的表现形式,也是全球主流交易市场更受欢迎的交易形式。传统金融领域衍生品交易会在专门的交易机构开展,与股票、债券和外汇等现货市场进行严格划分。

例如,在美国芝加哥拉萨尔大街上汇集了全美绝大多数期货和衍生品交易,拉萨尔大街之于衍生品市场犹如华尔街之于美国证券市场,这里贡献了全球衍生品市场大部分的成交量。如雷贯耳的芝加哥商品交易所(CME)与芝加哥期权交易所(CBOE)是世界上最大的期权交易所之二,就位于此地。

未来衍生品交易市场将会与DeFi市场的其它交易品类严格划分,因此,很有必要对DEX衍生品交易的业务逻辑与商业版图进行分类探讨。当下,可以对DEX衍生品交易的架构分成4个层级,自下而上分别是L1基础设施、各类Layer 2解决方案、垂直应用与高阶衍生品交易。

首先来看L1基础设施。

DEX衍生品基础设施由以太坊与其他高性能L1(OKEx Chain/Solana/Avalanche等)组成,就当下而言,绝大多数产品会选择基于以太坊的Layer 2构建交易,比如最主流的dYdX、Synthetix、MCDEX、Perpetual等,但也有产品会同时选择多个高性能的L1与Layer 2网络架构业务,例如Kine Protocol选择同时跨链ETH、Polygon、OEC、BSC、Heco,采用链上质押+链下交易形式,实现0 gas费,0滑点的做多/做空交易,达到CEX的用户体验。

此外,订单薄类永续合约产品Injective则另辟蹊径,选择基于Cosmos技术架构独立去中心化的Layer 2网络,该网络由Injective Blockchain、Injective DEX、Injective Bridge三部分组成。负责交易部分的Injective DEX协议便搭建在该网络之上。

不过,随着高性能L1基础设施不断完善,直接将产品架构在高性能L1上或许会是不错的选择,例如Serum就是直接架构在Solana永续合约类产品。

其次是Layer 2解决方案。

随着以太坊Layer 2的不断完善,为DEX衍生品交易开启了无限想象空间,其有意义不亚于Axie上线Ronin,因为衍生品交易对基础设施性能有极高的要求,特别是基于订单簿撮合的衍生品。

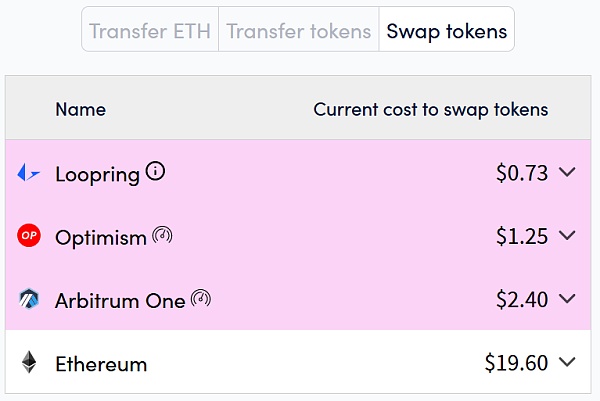

目前主流的以太坊Layer 2有zkSync、Starkware、Optimism、Arbitrum、Immutable X、Metis、Hermez,侧链有Polygon。虽然Starkware网络距离真正开放尚需时日,但已经吸引了dYdX、DiversiFi、Sorare等优秀项目入驻。MCDEX、Futureswap v3、Perpetual等则选择在Arbitrum上运行,Synthetix等选择与Optimism合作。目前各类Layer 2基础设施仍在完善中,但对DeFi手续费依然有明显改善,如下图所示,基于Arbitrum One的一笔Swap交易手续费只有L1的12%。

数据来源:https://l2fees.info/

然后是垂直应用部分。

垂直应用部分包括永续合约,期权合约与合成资产三个类别,是DEX衍生品最关键的业务部分。永续合约类产品主要包括dYdX、Perpetual、Futureswap、MCDEX、Serum、Injective Protocol、DerivaDEX、Kine Protocol。期权类产品主要包括Opyn、Hegic、CHARM、Hedget、Oddz Finance、Permia Fianance、Siren、Vega、Auctus、Primitive。合成资产类产品主要包括Ribbon Finance、Umaproject、Synthetix。

这其中又以永续合约产品为重点。

2021年以来,去中心化永续合约进展迅速,早期运行在xDai上的Perpetual Protocol,在今年2月份成为首个单日交易量超过1亿的去中心化永续合约交易平台,一度占据去中心化衍生品交易量的80%以上,随后升级的Perpetual Protocol v2与Perpetual Protocol v3版本则选择运行在Arbitrum上线。今年9月份以后,随着Layer 2的逐步完善与dYdX交易挖矿策略的推出,成交量后来居上,日交易量更是在9月17日超达到91亿美元的历史高位。

Uniswap日成交量超越全球最大的合规交易所Coinbase用了两个多月,DEX衍生品交易所成交量超越最大的CEX有需要多久?我们拭目以待。

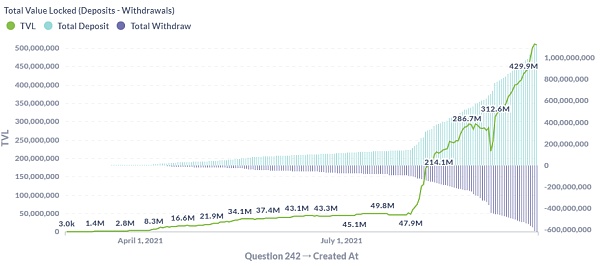

对衍生品交易而言,如何提升流动性是所有问题中仅次于安全问题的重要问题。dYdX从交易、持仓、提供流动性、USDC质押、做市商零息无抵押借贷等多个维度激励流动性,例如,dYdX会根据用户的交易费用和未平仓量奖励用户,这一部分占dYdX总量的25%。此外,为提升交易深度,dYdX还批准了Wintermute、Amber Group、Wootrade (Kronos)、Sixtant、DAT Trading参与做市。在众多举措下,截止9月27日,CoinGecko数据显示,dYdX 24小时交易量突破65亿美元,已超过所有DEX之和。dYdX的TVL也屡创新高,达到5.26亿美元的历史高位。

数据来源:https://metabase.dydx.exchange/public/dashboard/5fa0ea31-27f7-4cd2-8bb0-bc24473ccaa3

最后来看高阶应用。

去中心化衍生品的高阶应用包括利率衍生品(Swivel、Pendle、Element、Sense)、二元期权(Thales、Divergence)、波动率指数(Volmex、CVI)。

那么这些衍生品能为加密行业带来什么?

以利率衍生品为例,在传统股票交易市场持有股票与获得股票分红是紧密捆绑的,但如果将DeFi思想引入其中,就可以将股票与分红进行分离。通过发行本金代币与收益代币,前者用以代表用户锁定的本金头寸,后者可以要求获得存放在平台中的资产的基础收益率,做到了本金与收益率的完全剥离,分别流通,增加了资本的利用率。

例如,Pendle用户可以选择将Aave、Compound等存款协议中的存款凭证锁定在Pendle的智能合约中,得到OT(代表用户抵押物的求偿权的Ownership Token)与 XYT(代表未来收益的代币)。出售方可在DEX中卖出XYT,从而锁定收益,实现固定利率存款;或者可以放入流动性池子提供流动性赚取Pendl代币。而买入方则对应使用较小的本金购买了该XYT对应OT未来一定期限的收益权。

再以Element Finance为例,在该协议中用户可以将基础资产(如ETH、BTC、USDC等)划分成两个部分——主体代币PT(Principle Token)以及收益代币YT(Yield Token)。假设投资者小明持有1000个USDC,存入Element Finance就可以得到1000 ptUSDC和1000 ytUSDC,此后小明就可以将本金和收益作为两个不同的代币PT和YT进行控制与交易。

那么,小明能否卖出1000 ptUSDC只持有ytUSDC?当然可以,小明可以将ptUSDC卖给小张,而持有的YT仍在生息。此时小张可以将持有的ptUSDC再次再次进行运作,例如兑换成USDC再重复小明的动作。

总之,DEX衍生品的高阶玩法将会唤醒更多高阶金融衍产品,将DeFi推向新高潮。

去中心化衍生品的想象空间

DEX衍生品至少会带来三方面的想象空间,分别是DEX衍生品与DeFi/NFT组合,DEX衍生品交易与传统金融市场结合与DEX衍生品市场本身的交易增长。

首先,DEX衍生品交易与DeFi/NFT组合将焕发无限想象空间。

组合分为基于机制设计需要与市场需求。在机制设计方面,以Perpetual Protocol与Uniswap v3的“联姻”为例,该协议升级到V2 Curie版本之后,选择在Arbitrum上部署协议,该版本将在Uniswap v3版本的集中流动池中执行其永续合约交易,这样Perpetual Protocol就将具备更强的可扩展性、流动性聚集、自由市场创建的特性,更重要的是,这样的“联姻”无意间促成了另一个重要模式——“交叉保证金”(Cross Margining)。目前V2 Curie版本已进行到第一阶段,即在Arbitrum上上线Uniswap V3集中流动性和做市商策略。

在市场需求方面,众所周知,在NFT牛市进程中,诞生了一个又一个天价NFT作品,前有Beele 6900万美元的《Everydays: The First 5000 Days》,后有CryptoPunk #7804以4200 枚ETH (约合757万美元)的高价售出,再后来CryptoPunk #7523被DraftKings的大股东Shalom Meckenzie以1180万美元收入囊中......

未来NFT的疯狂必然还将继续上演,但过高的价格也导致该品类流动性极差,如果能够将这些NFT进行代币化,将会大大增加其流动性,甚至还可以与DEX衍生品交易结合,将NFT的远期价格纳入交易,也能够部分解决NFT流动性差的问题。

此外,DEX衍生品交易也会对传统衍生品市场产生影响。

目前,包括CEX/DEX在内的全球数以百计的交易所基本以加密资产交易为主,未来DEX衍生品交易所是否有可能脑囊括更多传统资产?他们可能是大豆、小麦、玉米、酒精、动力煤、牛羊肉、原油与金属等等,最终某一个DEX衍生品交易所发展成类似芝加哥商品交易所那样的巨头,以满足全球范围内各种标的物的去中心化对冲需求。此外,相较于中心化金融世界周一至周五交易,DeFi全天24小时全年365天的交易更能够满足交易者的需求。

最后,市值增长层面。

根据“成熟的金融市场衍生品成交量一般会数倍于现货成交量”的规律,例如2020年整体的衍生品市场的名义价值大致为840万亿美元,而对应的股票、债券等现货市场成交规模约为170万亿美元,衍生品市场的规模是其现货资产成交量的4-5倍。

目前DEX衍生品日成交量约为为30亿美元,DEX现货成交量约为2200亿美元,由此认为,量DEX衍生品正常成交应该为9000亿美元,就成交量而言,还有300倍上涨空间。未来在以太坊Layer 2与众多高性能L1加持下,这一目标或许会被实现。

去中心衍生品面临怎样的问题

在以太坊L1语境下,矿工抢跑的专业表述为矿工可提取价值(MEV),即指矿工通过拍卖其挖出区块中的交易排序,可以获得的区块奖励和交易费用之外的额外利润,截止9月底,以太坊矿工累计可提取价值高达7.26亿美元。由此衍生出了形式多样的套利机器人,包括抢跑机器人、尾随机器人、清算机器人......普通交易者不得不为此买单。

数据来源:https://explore.flashbots.net/

当然,该问题最为彻底的解决办法当然是ETH转PoS,将以太坊矿工彻底淘汰,但由于ETH2.0完全落地尚需数年,在这之前,以太坊生态也通过各种巧妙的办法应对矿工可提取价值,Eden Network、Flashbots等项目各自给出了该问题的解决方案,一定程度上解决了矿工可提取价值问题。

但是,去DEX衍生品中,一切都发生了变化,这是因为,单纯的代币swap相比衍生品交易要复杂很多,这中间会涉及一系列的风险管理,保证金交易,清算机制以及稳定的喂价机制等。不过随着以太坊Layer 2逐步上线,由于其拥有更高的吞吐量,Layer 2可以实现预言机低延迟,有可能可以阻止抢跑。

此外,DEX衍生品对预言机有极高的要求。

在产品设定中,包括主流永续合约(Perpetual/dYdX)、期权(Hegic/Opyn)、合成资产(Synthetix/UMA)在内的产品,均采用Chainlink预言机作为价格来源,在Uniswap这样的现货交易市场并不存在任何问题,但由于衍生品交易动辄几十倍的杠杆,对价格敏感度呈数量级增长,这就要求Chainlink这样的预言机有极高的可靠性与稳定性。

最后是交叉保证金机制的运用。7月中旬,Multicoin Capital管理合伙人Kyle Samani通过的连环推提出这样的观点,在衍生品交易中交叉保证金 (Cross Margining) 就是一切。与中心化交易所普遍采用该机制的现象相比,目前DEX衍生品领域仅Perpetual、dYdX等几家正在上线该机制,也从侧面说明,在于中心化交易所竞争的过程中,DEX衍生品市场还有很长的路要走。

综上,虽然当下DEX衍生品存在这样与那样的问题,但相信在加密社区众多智慧大脑的努力下,一切问题终将得到解决,我们也将迎来新的DEX衍生品时代。

相关推荐