Eth2质押可以获得复利吗?一文了解质押池的代币机制(上)

Eth2 信标链上线已近 5 个月,在此期间涌现了大量的第三方质押平台,从币安等交易所到 Rocket Pool 和 StakeWise 这样的 DeFi 项目。尽管他们提供的质押方案在多个维度上均有差异,有一个点却是相同的:都在尝试解决普通用户质押 ETH 时遇到的问题。这些问题具体是什么呢?

质押 ETH 的技术复杂性超出了普通用户的技能范围;

普通用户难以满足 32 个 ETH 的质押数额要求;

质押的 ETH 有约 18-24 个月的锁定期。

这 3 个问题加总起来,足以让大部分普通用户望而却步。那么质押池方案如何解决这些问题呢?

质押池的解决方案

为了解决以上这些问题,Eth2 质押池诞生了。用户以「拼单」的方式将 ETH 投入质押池,质押池代表用户运营 Eth2 节点,这样一来无论用户的技术水平和存款规模如何,都能参与 Eth2 质押并获得收益。

此外,质押池还尝试通过在 Eth1 上铸造质押池代币以解决 ETH 被锁定的流动性问题,这些代币代表着用户在 Eth2 质押的本金和收益。用户还可以在 Uniswap 等二级市场上将代币兑换成 ETH 提前退出质押,或将代币作为 Aave 这类 DeFi 项目中的抵押品提高资金利用率。

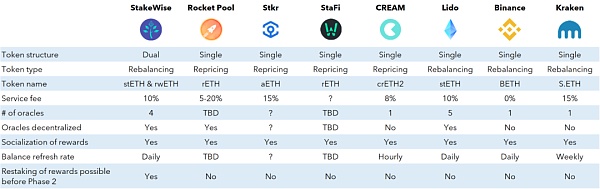

然而不同质押池方案的代币机制各不相同。例如,Lido 的 stETH 代币与 StakeWise 的 sETH2 代币并不相同,因此在二级市场上的定价也应该是不同的。同时,Rocket Pool 的 rETH 与 stETH,CREAM 的 crETH2 和 Stkr 的 aETH 等也不尽相同。

但如果对这些差异进行分类和评估,可以发现不同质押池方案的特色及其适合人群。此外,这种比较分析为质押池代币的估值奠定了基础,从而更好地进行价格发现。

质押池代币模型

质押池代币模型分为两类:一种是单代币模型,通过一个代币代表质押的本金和收益,另一种是双代币模型,将质押的本金和收益分别用 2 种不同的代币来表示。

单代币模型

单代币模型基于代币再平衡 / 再定价的概念。也许是由于机制足够简单,它是当前最流行,被大多数质押池采纳的机制。当用户将 ETH 存入质押池,池子会铸造一个代币代表用户的本金和奖励 / 惩罚的累加值。它可以通过 2 种方式实现:

通过调整代币余额,即再平衡,来反映用户质押收到的奖励 / 惩罚。用户可以在阶段 1.5 通过该代币等比例兑换质押池中的 ETH。

通过调整代币价格,即再定价,来反映用户质押收到的奖励 / 惩罚。用户可在阶段 1.5 通过该代币按实时定价兑换质押池中的 ETH。

举个例子

1. 余额变化:用户在池子里质押 1 个 ETH ,得到 1 个代表质押的 sETH(s 代表 staked) 代币。

随着质押池中奖励或惩罚的累积,池子中每个参与者的代币余额也会相应发生变化,例如当用户在池中有 1.1 个 ETH,那么对应的地址上 sETH 代币余额也为 1.1。因此,用户的质押收益会通过地址中不断增加的代币余额呈现,这个代币是由质押池铸造的。在阶段 1.5,这些 sETH 代币可以等比例兑换成 ETH。

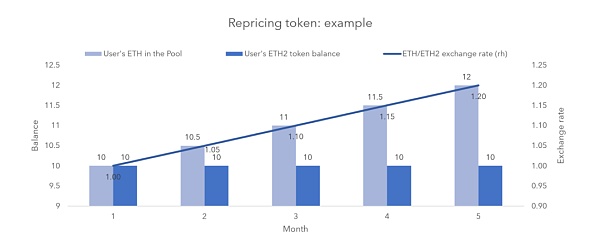

2. 价格变化:用户在池子里质押 1 个 ETH,按照当时 ETH/sETH 代币的兑换汇率得到 sETH 代币。

兑换汇率由质押池中 ETH 和 sETH 代币总供应量的比例决定,并会根据池子累积的奖惩金额而变化。

假设用户初始质押时的汇率为 1,即质押池还没有获得任何奖励,1 ETH = 1 sETH。随着池子中奖励和惩罚累积,用户的 sETH 代币余额将保持不变,但现在每个代币可兑换的 ETH 比例将发生变化。换句话说,1 个 sETH 代币可能等于池中的 1.1 个 ETH。

因此,每个 sETH 代币的价格从 1 ETH 变成了 1.1 ETH,通过价格反映质押收益。在阶段 1.5,用户可以按照最终的 ETH/sETH 比例将所有 sETH 代币兑换成池中的 ETH。

Rocket Pool、CREAM、Stkr 和 StaFi 采用的都是价格变化这种方式。

不论是通过余额还是价格来反映累积收益,它们有一个共同点:用单个代币表示质押本金和收益。这意味着,当用户通过质押获得该代币,或者在市场上买入或卖出该代币时,就是在接收 / 卖出质押本金和收益。

双代币模型

双代币模型中代表本金和收益的是两个不同的代币,但同样基于代币再平衡的概念。

你向质押池中存入的本金会反映在代表存款的 ETH 代币(sETH)上。和其他再平衡代币一样,它与你质押的 ETH 以 1:1 的比例进行铸币。

地址中代表本金的 sETH 代币不会增加,你的质押奖励会等比例反映在 rETH(r 表示 reward 奖励)代币上。sETH 和 rETH 共同构成了你的质押余额,两者都可以在以太坊上自由转移,也可以像单代币模型中的代币一样被用于智能合约。

举个例子

用户在池子里质押 1 个 ETH 可获得 1 个 sETH。随着池中奖励的增长,sETH 的余额仍保持不变,但它在地址中的存在将触发 rETH 的累积。只要用户继续持有 sETH 代币,rETH 的累积就会继续。在阶段 1.5,sETH 和 rETH 代币都可等比例兑换池中的 ETH。

StakeWise 是目前唯一一个使用双代币模型的质押池。

双代币模型创造出了一种类似于动态债券的新型混合工具,然而不同的是,它将质押余额分离为具有不同价值累积和现金流预期(本金和利息)的工具,从而帮助用户更高效、更灵活地管理自己的资产。

例如,rETH 实际上可以在 STRIPs 市场逐步出售给那些希望从质押中获得利息敞口,但又不想亲自参与质押的用户。

那么这两种模型的代币在质押池中具体又是如何运作的呢?我们将会在《一文了解质押池的代币机制(下)》为大家介绍。

原文:

https://stakewise.medium.com/the-tokenomics-of-staking-pools-what-are-staked-eth-tokens-and-how-do-they-work-2b4084515711

作者:StakeWise

译者:Daisy

对原文略有删改

相关推荐